Введение

Инвестиционная активность заключается в стабильном вложении капитала в разнообразные формы, как указывает И.В. Горский, с целью поддержания или улучшения собственного экономического состояния [1]. В контексте финансов инвестиционная деятельность подразумевает направление доступных средств на покупку промышленных или финансовых активов, являясь таким образом действием по использованию капитала для получения будущих прибылей. Доходы должны превышать первоначальные затраты на инвестиции.

Цель статьи «Налоговое стимулирование инвестиционной деятельности в России: проблемы и перспективы развития» состоит в исследовании роли инвестиционной деятельности как о предмете налогового стимулирования.

Материалы и методы исследования

По мнению Дж. Йоргенсона, инвестиционная деятельность представляет собой приобретение или создание основного капитала, а именно накопление физических средств, в основном производственных и сбытовых. Такие активы повышают экономический потенциал компании и способствуют ее деятельности на протяжении нескольких последовательных производственных циклов [1].

Компания на начальном этапе своего развития должна инвестировать в разнообразное оборудование для обеспечения своей будущей операционной деятельности. В течение всего периода своего существования, для обеспечения выживания (через поддержание и модернизацию оборудования) и роста (путем расширения производственных возможностей), предприятию необходимо осуществлять инвестиции.

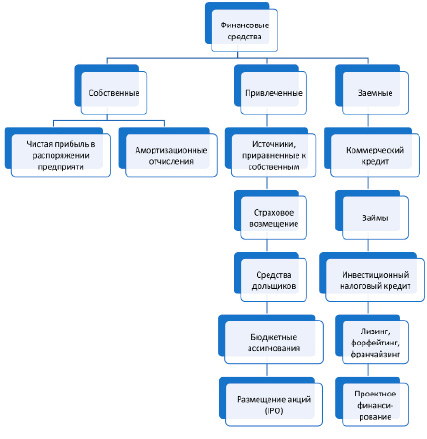

Источники финансирования инвестиций Источник: составлено автором исследования на основе [3]

Как указывает Б.А. Райзберг, компания может осуществлять четыре основных типа инвестиционных действий [2]:

1. Осуществлять инвестиции для поддержания уровня существующих производственных мощностей, заменяя старое или устаревшее оборудование на новое. Это довольно распространенная практика.

2. Использовать инвестиции для расширения производственных или маркетинговых возможностей, увеличивая тем самым объемы производства или вводя в продажу новую продукцию. Такие действия известны как инвестиции в расширение.

3. Целью инвестиций в рационализацию или повышение производительности является снижение производственных затрат.

4. Инвестиции в человеческий капитал, направленные на повышение его ценности, включают расходы на обучение, улучшение условий труда и прочие аналогичные мероприятия, относятся к человеческим и социальным инвестициям.

В широком смысле инвестиции представляют собой процесс преобразования финансовых средств в материальные или нематериальные активы, подразумевая отказ от текущих финансов в ожидании будущих доходов, которые должны превысить получаемые от первоначальных инвестиций.

Связь источников инвестиций представлена на рисунке.

Все источники инвестиций подразделяются на собственные, привлеченные и заемные, каждый из которых, в свою очередь, включает различные виды ресурсов. Методы выбора инвестиционных проектов основываются на анализе временных последовательностей денежных потоков. Основной принцип заключается в определении дополнительной стоимости, которую проект способен создать для компании (и, соответственно, для акционера). Стоимость актива определяется как настоящая (текущая) стоимость всех будущих денежных потоков, которые он может сгенерировать. Следовательно, оценка инвестиционных проектов предполагает анализ генерируемых ими потоков. Чистая текущая стоимость (NPV) проекта является непосредственным отражением этого принципа. Аналогично, при анализе финансовых инструментов, в качестве альтернативы можно использовать показатель доходности, что ведет к расчету внутренней нормы доходности (IRR). В качестве дополнительного критерия может быть интересно рассмотреть срок окупаемости (RD) для полного анализа.

Говоря об инвестиционной деятельности как о предмете налогового стимулирования, следует упомянуть, что начиная с второй половины XIX века, для преодоления экономической отсталости государства были вынуждены отступить от классических либеральных принципов, вмешиваясь в экономику прямыми или косвенными мерами с целью стимулирования экономического роста, как отмечено в работе М. Лероя [5].

Инвестиционная активность играет ключевую роль в экономическом развитии страны. К примеру, множество отраслей российской экономики остро нуждаются в привлечении дополнительных инвестиций.

Результаты исследования и их обсуждение

В наши дни объем инвестиций ограничен из-за непривлекательного инвестиционного климата, избыточных административных препятствий, высоких затрат на ведение бизнеса и слабой защиты прав собственности.

Согласно информации от Росстата, в 2022 году инвестиции снизились до 20 118,4 млрд рублей, что на 1,4% меньше по сравнению с предыдущим годом. Особенно заметно уменьшились инвестиции в секторе малого бизнеса по сравнению с крупным и средним. Финансирование осуществляется за счет собственных средств организаций (56,7%) и привлеченных средств (43,3%) [3].

Во втором квартале 2023 г. инвестиции в основной капитал в России выросли на 12,6% в годовом выражении. Государство продолжает выступать драйвером роста капиталовложений. За первое полугодие 2023 г. в структуре инвестиций средних и крупных предприятий 16,7% вложений, или 1,54 трлн руб., пришлось на средства из госбюджетов (в том числе 761 млрд руб. из федерального бюджета и примерно столько же – из региональных и муниципальных). В первом полугодии 2022 г. доля госсредств составляла 15,6%. В то же время банковские кредиты в январе–июне 2023 г. обеспечили 9,9% всех инвестиций, тогда как за тот же период годом ранее их доля достигала 12,7% [6].

Доля банковского сектора в финансировании реального сектора экономики растет в 2023 г. по сравнению с 2022 г. – с 9,5% от общего объема инвестиций в реальный сектор в 2022 г. до 11,8% в 2023 году [6].

Налоговые льготы влияют на инвестиции двумя способами: краткосрочными эффектами, возникающими из-за временных задержек, связанных с отсрочками в реализации инвестиционных проектов, и долгосрочными последствиями, обусловленными уменьшением стоимости капитала. Теоретически, долгосрочная чувствительность налоговых стимулов должна совпадать с чувствительностью других составляющих стоимости капитала, однако эконометрические оценки показывают иное.

Для оценки конкретного воздействия налоговых льгот на инвестиции компаний в оборудование была применена стандартная модель, учитывающая эффект ускоренного амортизационного отчисления и стоимость капитала, но при этом выделяющая влияние налогообложения.

Изменение налогового индекса определяется двумя факторами: налоговыми льготами и процентной ставкой. Повышение процентной ставки увеличивает налоговую нагрузку за счет снижения текущей стоимости налоговых амортизационных отчислений. Именно рост процентных ставок объясняет увеличение налогового показателя на протяжении всего анализируемого периода, в то время как его колебания обусловлены налоговыми стимулами. Вероятно, компании воспринимают эти два фактора по-разному. Поэтому в эконометрическом исследовании было проведено разделение влияния, обусловленного процентной ставкой, от влияния, вызванного исключительно налоговыми льготами, с использованием расчета налогового индекса при постоянной процентной ставке, равной средней за рассматриваемый период.

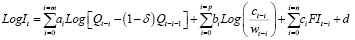

Расчетная модель имеет следующий вид [2]:

(1)

(1)

где Q – объем производства, c – стоимость капитала без учета налоговых льгот, w – затраты на рабочую силу, FI – индекс налоговых льгот.

Заключение

В результате исследования была проведена оценка модели, которая разделяет стоимость капитала на три компонента: общую стоимость капитала без учета налоговых стимулов, конкретное воздействие процентной ставки на налоговую амортизацию и индекс налоговых стимулов. Результаты анализа с различными временными лагами показали следующее:

- эффект ускоренной амортизации стабилен с временным лагом в среднем на двенадцать кварталов, при этом долгосрочная эластичность приближается к единице (со стандартным отклонением 0,05);

- влияние стоимости капитала без учета налоговых льгот незначительно, причем может быть как отрицательным, так и положительным, а его долгосрочная эластичность практически равна нулю;

- воздействие налоговых льгот значительно, всегда отрицательное в первые шесть кварталов, после чего коэффициенты становятся положительными, однако долгосрочная эластичность остается значительно отличной от нуля и обычно превышает единицу;

- влияние процентной ставки на налоговую амортизацию никогда не является значительным, и если его включить в эффект налоговых льгот в рамках «теоретического» индекса налоговых стимулов, его воздействие значительно ухудшается.

Эти результаты демонстрируют, что компании реагируют на налоговые стимулы, однако их реакция существенно отличается от предположений экономической теории. Факторы, влияющие на стоимость капитала через дисконтирование будущих доходов, оказывают значительно меньший стимулирующий эффект по сравнению с налоговыми скидками.

Следовательно, налоговые льготы являются эффективным ответом на задачи, связанные с использованием налоговых инструментов для стимулирования инвестиций. Они играют ключевую роль в принятии инвестиционных решений, подтверждая их значимость как важного фактора в этом процессе.