Введение

В современных условиях все хозяйствующие субъекты сталкиваются с необходимостью поддержания на высоком уровне экономической безопасности предприятия, так как данный процесс представляет собой обеспечение наиболее эффективного использования корпоративных ресурсов для предотвращения угроз и обеспечения устойчивого функционирования хозяйствующего субъекта как в настоящем моменте, так и в будущем [1].

Финансовая функциональная составляющая экономической безопасности предприятия считается одной из ведущих и решающих, так как финансовая деятельность предприятия носит стабильный характер и осуществляется постоянно. Обеспечение финансовой составляющей экономической безопасности означает, что на предприятии существует взаимосвязанный процесс управления финансовыми потоками и рисками, связанными с их движением.

Финансовая деятельность предприятия осуществляется с учетом условий внешней среды, которой присущ рост уровня динамичности и неопределенности, вызванных трансформационными и интеграционными процессами. То есть, рост уровня неопределенности, главным образом, связан с усилением конкуренции на ряде товарных рынков, снижением продолжительности жизненного цикла продукции, инфляционными процессами, нестабильностью налогового законодательства, ростом волатильности валютного рынка, отсутствием развитого сектора долгосрочного банковского кредитования, снижением деловой активности фондового рынка. Повышение уровня неопределенности внешней среды требует от предприятий гибкости в принятии финансовых решений и их адаптации к постоянно меняющимся условиям.

Основным принципом обеспечения и поддержания высокого уровня финансовой функциональной составляющей экономической безопасности организации является обеспечение контроля баланса доходов и расходов хозяйствующего субъекта. Грамотная финансовая политика организации может являться одним из ее конкурентных преимуществ, наряду с уникальными технологиями, персоналом и т.д.

Таким образом, финансовая составляющая – важнейший фактор обеспечения экономической безопасности организации, что обуславливает необходимость разработки обеспечивающего механизма. Его действенность и эффективность должны способствовать стратегической конкурентоспособности предприятия. Исходя из сказанного, выбранная тема является актуальной в настоящее время.

Цель исследования – оценка механизма обеспечения безопасности предприятия в финансовой сфере, путем формирования системы индикаторов и сравнения фактических и пороговых значений, а также разработка предложений по его совершенствованию.

Материалы и методы исследования

Проблемы обеспечения экономической безопасности хозяйствующих субъектов нашли свое отражение в трудах Сенчагова В.К. [2], Олейникова Е.А. [3], Клейнера Г.Б. [4], Манохина Н.В. [5], Грунина О.А. [6], Грунина С.О. [6] и других. Авторы характеризовали сущность экономической безопасности предприятия с различных точек зрения: наличие качественных и количественных показателей, взаимосвязи функциональных составляющих, конкурентных преимуществ предприятия и т.д. Отдельные аспекты обеспечения финансовой составляющей экономической безопасности предприятия были рассмотрены в трудах таких авторов, как Бланк И.А. [7], Богомолов В.А. [8], Гукова А.В. [9], Аникина И.Д. [9].

Методологическую основу исследования составили метод анализа, сравнения, экономико-математическое моделирование, корреляционно-регрессионный анализ.

Результаты исследования и их обсуждение

Оценка состояния финансовой функциональной составляющей экономической безопасности предприятия производится путем разработки системы индикаторов, которая в свою очередь позволяет своевременно идентифицировать опасность и угрозы. Такого рода диагностика также дает возможность оценить оптимальность структуры финансовых ресурсов и их эффективное распределение в производственной деятельности.

Дадим оценку состояния финансовой составляющей предприятия с позиции обеспечения его экономической безопасности на примере ПАО «Норильский Никель». ПАО «ГМК «Норильский никель» – российская горно-металлургическая компания. Крупнейший в мире производитель никеля и палладия. Обладает наибольшими запасами никелевой руды. Производит также платину, медь, серебро, золото, кобальт и другие цветные металлы. Наряду с производственными предприятиями ПАО «Норильский Никель» имеет собственную сбытовую сеть, топливно-энергетические и транспортные активы, комплекс исследовательских и проектных подразделений, а также уникальный арктический транспортный флот. В 2021 году «Норникель» представил стратегию устойчивого развития до 2030 года. Компания существенно пересмотрела подходы к экологическому риск-менеджменту, управлению водными ресурсами, восстановлению биоразнообразия и проблемам изменения климата, поставив четкие цели по каждому из этих направлений [10].

На критерии финансовой безопасности предприятия оказывают влияние внешние и внутренние факторы. В число внутренних факторов будут входить отраслевая принадлежность предприятия, состав и структура выпускаемой продукции, состояние имущества и финансовых ресурсов, технология и модель организации производства, то есть к этой группе факторов относят все материальные, трудовые и финансовые ресурсы предприятия. Среди внешних факторов выделяют экономические условия хозяйствования, платежеспособный спрос, экономическая и финансово-кредитная политика правительства, законодательные акты, общая экономическая стабильность в стране, налоговая и кредитная политика.

Решение задачи идентификации текущих и стратегических финансовых рисков предприятия предполагает систематизацию, оценку и анализ финансовых показателей его деятельности (таблица 1).

Данные таблицы 1 позволяют видеть, что у исследуемого предприятия, выручка имеет положительную динамику до 2021 г. В компании снижение данного показателя объясняется временной остановкой добычи на рудниках «Октябрьский» и «Таймырский» после их затопления грунтовыми водами, а также временной остановкой из-за аварии Норильской обогатительной фабрики. В 2022 г. отрицательная динамика в первую очередь связана с нестабильной политической и экономической ситуацией в мире, которая привела к нарушению поставок и логистических связей. Что касается показателя чистой прибыли, то мы видим, что она имеет нестабильную динамику и в зависимости от различных факторов, изменяет тенденцию своего развития.

Рассмотрим показатели деловой активности предприятия, которые отражают его результаты и эффективность текущей деятельности, а также рентабельности. Они позволят оценить оборачиваемость совокупных активов компании, которые отражают эффективность использования совокупного имущества предприятия (таблица 2).

Согласно данным таблицы 2 такие показатели, как «Коэффициент оборачиваемости дебиторской задолженности» и «Коэффициент оборачиваемости кредиторской задолженности» имеют нестабильную динамику развития.

Таблица 1

Показатели финансовой эффективности предприятия за 2013-2022 гг. (млн руб.) [10]

|

Год |

Выручка |

Себестоимость продаж |

Прибыль от продаж |

Процент к уплате |

Прибыль до налогообложения |

Чистая прибыль |

|

2013 |

272 585,1 |

118 575,1 |

122 922,3 |

11 598,9 |

97 666,9 |

765 406,9 |

|

2014 |

345 846,7 |

122 409,0 |

195 932,5 |

12 095,0 |

63 675,6 |

340 565,4 |

|

2015 |

402 789,5 |

127 780,1 |

245 188,0 |

29 473,1 |

171 568,8 |

1 462 127,5 |

|

2016 |

422 828,8 |

170 717,8 |

218 791,0 |

39 433,6 |

166 699,2 |

1 227 702,9 |

|

2017 |

455 921,2 |

187 162,3 |

232 578,1 |

34 556,5 |

173 030,5 |

1 300 387,5 |

|

2018 |

609 311,7 |

236 543,8 |

328 357,9 |

33 364,7 |

211 880,4 |

1 649 555,4 |

|

2019 |

878 144,3 |

291 901,0 |

537 073,5 |

37 592,4 |

625 355,8 |

5 146 761,1 |

|

2020 |

923 907,3 |

301 963,0 |

572 020,2 |

38 843,0 |

382 934,4 |

3 001 365,1 |

|

2021 |

855 897,3 |

384 108,7 |

401 633,6 |

27 493,2 |

385 969,0 |

3 136 622,6 |

|

2022 |

837 534,2 |

482 035,1 |

282 610,9 |

52 929,7 |

231 997,9 |

1 775 130,3 |

Таблица 2

Показатели рентабельности за 2013-2022 гг. [10]

|

Показатель |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

Коэффициент оборачиваемости кредиторской задолженности |

5,6 |

5,53 |

2,46 |

1,64 |

2,12 |

4,65 |

2,63 |

2,22 |

1,78 |

1,96 |

|

Коэффициент оборачиваемости дебиторской задолженности |

6,14 |

10,68 |

8,84 |

7,87 |

10,61 |

11,39 |

4,98 |

3,25 |

3,81 |

4,69 |

|

Рентабельность собственного капитала, % |

17,0 |

10,3 |

61,3 |

56,6 |

54,9 |

74,3 |

189,4 |

74,0 |

90,6 |

77,1 |

|

Рентабельность активов, % |

11,1 |

4,9 |

17,4 |

12,6 |

14,1 |

17,3 |

44,9 |

21,7 |

20,3 |

11,3 |

|

Рентабельность продаж, % |

28,1 |

9,8 |

36,3 |

29,0 |

28,5 |

27,1 |

58,6 |

32,5 |

36,6 |

21,2 |

В 2018 г. «Коэффициент оборачиваемости дебиторской задолженности» достигает самого высокого значения за весь рассматриваемый период, что свидетельствует о повышении платежной дисциплины покупателей. В 2020 году коэффициент принял самое низкое значение, что говорит о снижении оборачиваемости, как следствие сокращения использования денежных средств. Динамика изменения оборачиваемости кредиторской задолженности предприятия говорит о сокращении возможностей компании быстро рассчитываться со своими поставщиками. Этот фактор может привести к увеличению риска проявления неплатежеспособности.

Исходя из того, что ПАО «Норильский никель» является промышленным предприятием для представленных в таблице 2 показателей будем использовать следующие пороговые значения: «Рентабельность собственного капитала, %» – не менее 20; «Рентабельность активов, %» – не менее 10; «Рентабельность продаж, %» – не менее 40.

Показатель «рентабельность собственного капитала» в течение практически всего рассматриваемого периода имеет значения выше порогового, динамика его развития достаточно быстро меняется. Это может свидетельствовать о низкой финансовой устойчивости, нерациональном управлении структурой капитала и неэффективной операционной и финансовой деятельности. Рентабельность активов ПАО «Норильский никель» находится на достаточно низком уровне. Это говорит о неэффективном и нерациональном использовании средств, вложение в слабо окупаемые активы и т.д. Что касается рентабельности продаж, то данный показатель имел значение выше порогового только в 2019 году. Это свидетельствует о том, что возрастают различного рода издержки в деятельности исследуемого предприятия, которые оказывают негативное влияние на достижение высокого уровня рентабельности от продаж.

Выявленные рискообразующие факторы, оказывающие влияние на обеспечение экономической безопасности ПАО «Норникель», свидетельствуют о потенциальной возможности возникновения угроз. Необходимо провести оценку фактических и пороговых значений показателей и оценить степень остроты угроз (таблица 3).

В течение 10 лет коэффициент текущей ликвидности имел различные значения. Наибольшего своего значения он достиг в 2014 году – 2,62. Низкое значение показателя в 2022 году связано с проводимой спецоперацией. Из-за этого внешнеэкономические связи были прекращены, что повлекло снижение оборотных активов. Компанией были разработаны альтернативные маршруты, однако снижение доступности судов, сокращение отправок негативно повлияло на ритмичность прибыли. Коэффициент критической ликвидности показывает, что компания не испытывала трудностей с погашением своих обязательств. Уже в 2022 коэффициент критической ликвидности стал минимальным – 0,32. Фактическое значение более чем в 2 раза ниже порогового. Отметим, что в 2022 году компания сократила долю заемных средств на 0,27. Наименьшее значение коэффициент заемных средств достиг в 2013 году – 0,73. В те года компания переходила на новую финансовую стратегию, направленную на увеличение диверсификации источников кредитования и расширение графиков погашения задолженностей при одновременном укреплении взаимоотношений с ее традиционными партнерами. Если обратиться к динамике «коэффициента автономии» последних нескольких лет, то мы видим наименьшие значения данного индикатора. После увеличения в 2020 году снова происходит сокращение собственных средств.

Таблица 3

Индикаторы, используемые для оценки остроты кризисной ситуации ПАО «Норникель»

|

ПЗ |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

|

Коэффициент текущей ликвидности |

1,5-2,5 |

1,68 |

2,62 |

2,07 |

1,44 |

1,67 |

1,45 |

1,5 |

2,5 |

0,95 |

0,55 |

|

Коэффициент критической ликвидности |

0,7-1 |

1,06 |

2,0 |

1,74 |

1,09 |

0,79 |

0,83 |

1,28 |

2,15 |

0,78 |

0,32 |

|

Коэффициент заемных средств |

0,5-1 |

0,73 |

1,61 |

3,72 |

2,38 |

2,58 |

4,19 |

2,68 |

2,22 |

5,98 |

5,71 |

|

Коэффициент автономии |

>0,5 |

0,58 |

0,38 |

0,21 |

0,23 |

0,28 |

0,19 |

0,27 |

0,31 |

0,14 |

0,15 |

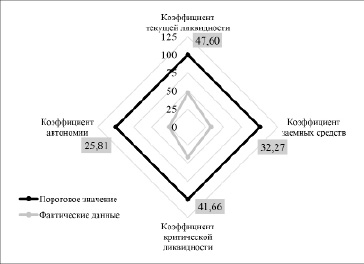

Рис. 1. Сравнение фактических и пороговых значений деятельности ПАО «Норильский Никель»

На основе проведенной диагностики целесообразно воспользоваться методом «зонной теории» и пронормировать фактические значения перечисленных индикаторов, а также сопоставить их с пороговыми значениями (рисунок 1).

Если обратиться к рисунку 1, то можно заметить, что индикаторы находятся в разных зонах. Такой индикатор, как «Коэффициент текущей ликвидности» принял значение 47,6 и расположен в зоне «критического риска». Для нее характерно превышение порогового значения практически в 4 раза. Можно говорить о развитие кризисных явлений в деятельности предприятия, что требует стратегических решений от руководителей для постепенного выхода в более безопасный режим функционирования. Однако, на компанию оказывает сильное влияние внешняя среда: экономическая политика государства, политическая напряженность, изменяющиеся правовые аспекты, научные и технические факторы. В условиях нестабильности деятельность предприятия затруднена и ее стратегические цели сложнее достичь. В этой зоне расположен и индикатор «Коэффициент критической ликвидности». Оба индикатора из группы «ликвидность» имеют похожее нормированное значение. Оно, в сравнении со значениями других индикатор, приближено к зоне «значительного риска». Поэтому предприятие должно предпринять ряд мер, которые позволят улучшить ситуацию в данной области. Такой индикатор, как «Коэффициент заемных средств» также расположен в зоне «критического риска» со значением 32,27. Такое положение обусловлено резким ростом фактического значения за последние два года. Если рассматривать данный индикатор в среднем на анализируемом периоде, то его расположение могло быть в более благоприятной зоне, но все же не в зоне «стабильности». Поэтому, необходимо обратить внимание на тенденции, которые могли привести к переходу в другую зону. «Коэффициент автономии» является самым негативным из рассмотренных индикаторов. Его значение – 25,81. Оно отделяет данный индикатор менее чем на пункт от зоны «катастрофического риска». Предприятие должно не допустить перехода в самую худшую зону.

Банкротство является крайней мерой, к которой может прийти предприятие в случае неправильной стратегии управления финансовыми ресурсами. Моделирование воздействия деструктивных факторов на финансовую составляющую экономической безопасности предприятия позволяет анализировать риски, которые могут оказаться опасными для финансового здоровья предприятия [11].

Учитывая многообразие показателей финансовой составляющей, различие в уровне их критических оценок и, возникающие в связи с этим сложности в оценки кредитоспособности предприятия и риска его банкротства, многие отечественные и зарубежные авторы рекомендуют свои методы комплексного анализа вероятности банкротства предприятия.

Для более точной оценки финансового состояния организации с целью прогнозирования ее банкротства воспользуемся моделью банкротства, предложенной Иркутской государственной экономической академией (ИГЭУ) [1], которая лучше адаптирована под особенности рынка и экономики России (формула 1).

Z = 8,38К1 + 1К2 + 0,054К3 + 0,63К4, (1)

где Z – интегральный показатель;

К1 – оборотный капитал/активы;

К2 – чистая прибыль/собственный капитал;

К3 – выручка/активы;

К4 – чистая прибыль/себестоимость.

Для производственного предприятия оценка по четырехфакторной модели банкротства, предложенной Иркутской государственной экономической академией, имеет следующие пограничные значения:

– если Z < 0, то риск банкротства максимальный (90-100%);

– если 0 < Z < 0,18, то риск банкротства высокий (60-80%);

– если 0,18 < Z < 0,32, то риск банкротства средний (35-50%);

– если 0,32 < Z < 0,42, то риск банкротства низкий (15-20%);

– если Z > 0,42, то риск банкротства минимальный (до 10%).

Далее проведем анализ экономического ущерба у компании ПАО «Норильский Никель», используя модель ИГЭА (таблица 4).

Исходя из результатов таблицы 4 можно заметить, что на протяжении всего рассматриваемого периода риск банкротства компании был минимальный, кроме 2022 года, когда он стал резко максимальным. Если рассматривать основные причины возникновения такой ситуации, то к ним можно отнести санкции со стороны недружественных стран, изменение логистических цепочек, изменение цен на металлы, изменения в налоговой политике, возникновение проблем со стратегическими партнерами, инфляция, технические или экологические проблемы, юридические трудности и другие виды рисков, которые могут привести к снижению прибыли компании и увеличению долговой нагрузки.

Таблица 4

Расчетные коэффициенты и «Z-счет модели ИГЭА» за 2013-2022 гг. [10]

|

Показатель |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

К1 |

0,09 |

0,20 |

0,24 |

0,31 |

0,10 |

0,08 |

0,13 |

0,28 |

-0,02 |

-0,21 |

|

К2 |

0,19 |

0,13 |

0,70 |

0,55 |

0,52 |

0,85 |

1,48 |

0,65 |

1,36 |

0,77 |

|

К3 |

0,40 |

0,50 |

0,41 |

0,44 |

0,51 |

0,60 |

0,68 |

0,62 |

0,53 |

0,54 |

|

К4 |

0,65 |

0,28 |

1,14 |

0,72 |

0,69 |

0,70 |

1,76 |

0,99 |

0,82 |

0,37 |

|

Z |

1,41 |

2,01 |

3,42 |

3,62 |

1,82 |

2,01 |

3,73 |

3,66 |

1,72 |

-0,73 |

Рис. 2. Динамика показателя «модель банкротства ИГЭА» 2013-2022 гг. с прогнозными значениями на 2023-2024 гг.

Важным этапом диагностики финансовой безопасности является прогнозирование развития угроз и создание сценариев для нейтрализации их воздействия. Например, индикатор ущерба «Z-счет модели ИГЭА» показывает наличие риска невозможности выполнения платежей организацией. Поэтому важно провести диагностику данного показателя на горизонте двух лет. Это позволит оценить текущее финансовое состояние компании и определить, какие тенденции могут влиять на ее будущие финансовые возможности и риски (рисунок 2).

Риск банкротства предприятия в 2023-2024 гг. максимальный, что видно из рисунка 2. Поэтому компании ПАО «Норильский никель» необходимо усилить контроль за финансовой деятельностью предприятия, чтобы минимизировать риски наступления негативных последствий. Для этого важно проанализировать финансовые состояние предприятия, оптимизировать бизнес-процессы, чтобы снизить затраты на производство и управление, привлечь новые источники финансирования и переосмыслить заемные обязательства, а также, в связи с нестабильной экономической и политической ситуацией в мире, обеспечить сохранение логистических цепочек и быстрое освоение новых рынков сбыта.

Для оценки степени влияния индикаторов остроты кризисной ситуации на уровень платежеспособности проведем корреляционно-регрессионный анализ. Этот вид анализа позволяет учитывать взаимосвязи между факторами и результативным показателем. Для этого будем использовать множественную регрессию, которая изучает связь между тремя и более факторами. Основная цель – найти аналитическое выражение, которое описывает связь между платежеспособностью (Y) и индикаторами остроты кризисной ситуации (Х1, Х2,…,Хn), которое можно представить в виде функции (формула 2):

Y1,2,…,n = f(X1, X2,…, Xn). (2)

Нами будет задействована линейная модель уравнения связи в силу простоты экономической интерпретации полученных с ее помощью результатов анализа (формула 3):

Y1,2,…,n = a0 + a1x1 + a2x2 + … + anxn + εt, (3)

где аn – параметры уравнения регрессии;

хn – факторные признаки.

Для построения корреляционно-регрессионной, которая бы оценивала влияние финансовой безопасности на платежеспособность [12] ПАО «Норильский никель», использовалась бухгалтерская отчетность за период 2013-2022 гг. В роли зависимой переменной (Y) был выбран коэффициент утраты платежеспособности, а в качестве факторных показателей – коэффициент автономии, текущей ликвидности, заемных средств и критической ликвидности. Исходные данные для анализа представлены в таблице 5.

Таблица 5

Исходные данные для проведения корреляционно-регрессионного анализа [10]

|

Показатель |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

Коэффициент утраты платежеспособности |

0,81 |

1,43 |

0,96 |

0,64 |

0,86 |

0,70 |

0,76 |

1,38 |

0,28 |

0,23 |

|

Коэффициент автономии |

0,58 |

0,38 |

0,21 |

0,23 |

0,28 |

0,19 |

0,27 |

0,31 |

0,14 |

0,15 |

|

Коэффициент заемных средств |

0,73 |

1,61 |

3,72 |

2,38 |

2,58 |

4,19 |

2,68 |

2,22 |

5,98 |

5,71 |

|

Коэффициент текущей ликвидности |

1,68 |

2,62 |

2,07 |

1,44 |

1,67 |

1,45 |

1,50 |

2,50 |

0,95 |

0,55 |

|

Коэффициент критической ликвидности |

1,06 |

2,00 |

1,74 |

1,09 |

0,79 |

0,83 |

1,28 |

2,15 |

0,78 |

0,32 |

Таблица 6

Матрица парных коэффициентов корреляции между факторными признаками

|

Y |

X1 |

X2 |

X3 |

X4 |

|

|

Y |

1,00 |

||||

|

X1 |

0,51 |

1,00 |

|||

|

X2 |

-0,72 |

-0,86 |

1,00 |

||

|

X3 |

0,99 |

0,50 |

-0,71 |

1,00 |

|

|

X4 |

0,90 |

0,35 |

-0,55 |

0,93 |

1,00 |

Таблица 7

Результаты регрессионного анализа

|

Коэффициенты |

Стандартная ошибка |

t-статистика |

P-значение |

|

|

Y-пересечение |

-0,06 |

0,29 |

-0,22 |

0,83 |

|

Переменная Х1 |

-0,09 |

0,42 |

-0,22 |

0,84 |

|

Переменная Х2 |

-0,02 |

0,04 |

-0,50 |

0,63 |

|

Переменная Х3 |

0,58 |

0,06 |

9,59 |

0,00007 |

Первый этап построения модели – это анализ корреляций, при котором составляется матрица парных коэффициентов корреляции (таблица 6). Главными задачами на этом этапе являются определение степени связи между исследуемыми факторами и результативным признаком, а также устранение мультиколлинеарности, которая может привести к потере экономической значимости модели. Для оценки тесноты связи между признаками Y и X используется шкала Чеддока: 0,1 < |rij| < 0,3 – слабая, 0,3 < |rij| < 0,5 – умеренная, 0,5 < |rij| < 0,7 – заметная, 0,7 < |rij| < 0,9 – высокая, 0,9 < |rij| < 1 – очень высокая.

Таким образом, настоящее исследованием позволяет сделать вывод о том, что коэффициент автономии оказывает заметное влияние на коэффициент платежеспособности, коэффициент заемных средств – высокое влияние, а такие коэффициенты как «коэффициент текущей ликвидности» и «коэффициент критической ликвидности» – очень высокое.

При этом корреляционный анализ выявил мультиколлинеарность между факторами Х4 и Х3, что дает право исключить такой фактор, как «коэффициент критической ликвидности» для построения модели. Следующий этап – расчет уравнения связи (регрессии) (таблица 7). Коэффициент (-0,06) показывает, каким будет Y, если все переменные в рассматриваемой модели будут равны 0. Это указывает на то, что на значение результативного параметра влияют и другие факторы, не описанные в данной модели.

Следующим этапом анализа является нахождение коэффициентов регрессии. При его применении строится система нормальных уравнений, решение которых позволяет получить оценки параметров регрессии, имеющие следующий вид: а0 = (-0,06), а1 = (-0,09), а2 = (-0,02), а3 = 0,58.

Далее необходимо произвести проверку значимости найденных коэффициентов регрессии и самого уравнения на основе F-критерия Фишера и t-критерия Стьюдента. F-критерий Фишера считается значимым, если расчетное значение больше табличного, в нашем случае критерий подходит условию 74,1> 4,8. Следовательно, уравнение регрессии и показатели тесноты связи являются статистически значимыми.

При расчете критерия Стьюдента важно, чтобы tрасч. > tтабл., так как в этом случае величина коэффициента корреляции считается значимой. Табличные значения t находят по таблице значений критериев Стьюдента и представлены в таблице 7. При этом учитывается количество степеней свободы и уровень доверительной вероятности. По критерию Стьюдента при уровне значимости 0,05 статистически значимыми является коэффициент регрессии а3. Следовательно фактор Х3 существенно влияет на Y, а факторы Х1, Х2 несущественно влияют на Y, поэтому исключаем их из дальнейшего исследования. Исходя из этого, искомое уравнение имеет следующий вид (формула 4):

Y = –0,197 + 0,610X3 + ε, (4)

где Y – Коэффициент утраты платежеспособности,

Х3 – Коэффициент текущей ликвидности.

Таким образом, на основе корреляционного-регрессионного анализа было выявлено, что из всех факторов, прямое влияние на финансовую безопасность в целом, а также на платежеспособность организации в частности оказывает коэффициент текущей ликвидности.

В заключении отметим, что наибольшие успехи финансового благополучия «Норильский Никель» показал в 2019 году. В последующие годы на финансовую состоятельность компании оказали негативное влияние многие факторы, включая пандемию, ограничительные меры и санкции. Это привело к нарушениям в производственном цикле, сокращению оборачиваемости активов и снижению чистой прибыли, что отразилось на финансовой устойчивости компании. Самыми острыми угрозами для ПАО «Норильский никель» являются угрозы в области ликвидности и автономии, которые могут привести к потере конкурентоспособности и снижению уровня кадровой безопасности. Все эти факторы оказали влияние на повышение риска банкротства ПАО «Норильский никель» в 2022 году и прогнозных 2023-2024 гг. Также же следует подчеркнуть, что самое сильное влияние на коэффициент утраты платежеспособности оказал коэффициент текущей ликвидности, который в последние два года показал достаточно низкие значения, что сильно отразилось на финансовой безопасности компании в целом.