Введение

На протяжении многих лет Россия является одним из мировых лидеров по добыче и экспорту угля. В 2021 г. на долю России приходилось примерно 5% мировой добычи угля, опережали ее только Китай, США, Индия, Австралия и Индонезия. По экспорту же угля Россия занимает третье место (объем экспорта в 2020 г. составил 212,2 миллионов тонн), уступая только Индонезии и Австралии и обеспечивая около 15% мировых поставок угля [5, с. 25].

До 2019 г. наблюдается активный рост добычи, обусловленный, в том числе, выполнением Программы развития угольной промышленности России на период до 2030 года, утвержденной Правительством РФ в июне 2014 г. В Программе были предусмотрены меры по развитию не только угольной промышленности, но и смежных отраслей: электроэнергетики, транспорта и портовой инфраструктуры. В основе Программы лежат модернизация техники в шахтах и разрезах, развитие сырьевой базы и общее улучшение научно-технической базы, используемой для добычи, переработки и транспортировки угля [11].

В общей сложности в РФ насчитывается около 179 угледобывающих предприятий, большую часть из которых составляют разрезы; более 60 обогатительных фабрик и установок. Однако самым крупным поставщиком угля в нашей стране является Кузнецкий Бассейн, расположенный в Кемеровской области, в котором добывается более половины всего угля и порядка 70% коксующегося угля [2]. На начало 2021 г. в Кузбассе функционировало 152 угледобывающих и перерабатывающих предприятия, более половины, 58%, добывающих предприятий составляют разрезы. Индекс промышленного производства в угольной промышленности в 2021г. составил 107,7% по сравнению с предыдущим годом, опережая индекс промышленного производства по региону (106,8%). В натуральном выражении индекс добычи каменного и бурого угля в 2021г. составил 108,8%, а коксующегося 110,1% Отрасль демонстрирует положительные тенденции роста инвестиций в основной капитал, сокращения числа убыточных предприятий. Угледобывающая отрасль является абсолютным лидером в формировании валового регионального продукта и, несмотря на тенденцию к снижению, ее доля превышает 25%. Именно поэтому изучение особенностей угольной промышленности как в России, так и в Кузбассе является актуальным не только для отрасли, но и экономики всей страны [12].

Одной из главных тенденций, наблюдаемых в мире, является направленность на предотвращение изменения климата или же «озеленение» планеты. Большую роль в этом сыграли 17 целей устойчивого развития, разработанные Организацией Объединенных Наций в 2015 г. Осуществление этих целей, по мнению ООН, обеспечит «достижение лучшего и более устойчивого будущего для всех». Часть из них посвящена борьбе с изменением климата, производству недорогостоящей и чистой энергии, ответственному потреблению и производству, а также сохранению экосистем [8]. Первыми, кто начал выполнять рекомендации ООН, стали развитые страны, которые выступали за отказ от потребления угля (как одного из самых «грязных» источников энергии) и переход на более экологичный природный газ. Это оказало негативное влияние на спрос и мировую цену на уголь.

Свой вклад в снижение инвестиций в угольную промышленность и потребление угля внесли принципы ESG (Environmental, Social and Corporate Governance – экологическое, социальное и корпоративное управление), которые стали наиболее популярными в 2020 г. В связи с этим многие крупные инвестиционные фонды и банки запрещают инвестирование в проекты, связанные с добычей и переработкой угля, что негативно сказывается на развитии угольной отрасли в мире и в России. Однако, это не обязательно означает кризис промышленности. Уголь в большом объеме используется в странах Азиатско-Тихоокеанского региона, которые потребляют около 44% всей энергии в мире, а доля угля в энергобалансе этих стран составляет почти 50%. Так, например, Китай является крупнейшим мировым потребителем угля (52% от потребления в мире). Преобладание именно угольной энергетики вполне объяснимо: уголь является более дешевым источником энергии по сравнению с возобновляемым альтернативами (например, гидроэнергией или энергией ветра), а также большинство угольных бассейнов Китая расположены недалеко от наиболее промышленно развитых регионов.

В общей сложности, эксперты предполагают, что кризис угольной отрасли не предвидится в среднесрочной перспективе, на протяжении еще 5-10 лет. Это обусловлено, в основном, невозможностью стран Европы полностью отказаться от потребления угля и высокой долью использования угольной энергии странами АТР [7]. Из общего экспорта каменного угля РФ в 2020г. в объеме 199,1 миллионов тонн 73,9 миллиона (то есть 37%) было продано в страны Азии. Это еще раз показывает масштабность спроса на российский уголь на рынке Азии [3].

Целью исследования является оценка финансового состояния и установление потенциальных возможностей предприятий угольной промышленности Кузбасса формирования активов на основе увеличения собственного капитала в свете требований «зеленой» экономики и ESG – финансирования.

Материалы и методы исследования

Тенденция смещения направления экспорта наблюдается и в Кемеровской области: в 2020 г. лидерами по импорту кузбасского угля стали Республика Корея (11983795,1 т), Япония (9025349,1 т), Турция (8564654,4 т) и Китай (7166656,6 т). Среди них в состав стран АТР не входит только Турция.

Также необходимо отметить, что страны Африки (такие как Египет, Конго, Гвинея, Нигерия) тоже пока не способны обеспечить использование более «чистых» источников энергии и могут быть рассмотрены как потенциальные рынки сбыта российского угля.

Угольная отрасль является невероятно важной составляющей российской экономики – в ней занято примерно 148 тысяч человек, а еще полмиллиона задействованы в смежных отраслях. Из них более 100 тысяч человек работают в Кузбассе, что составляет немногим менее 9% рабочей силы региона, при этом средний возраст работающих 39 лет. Угольные компании Кемеровской области уплачивают больше всего налогов. Так, например, в 2017 г. их доля в общей сумме поступивших отчислений составила 35%. Кроме собственного развития, предприятия занимаются улучшением жизни в городах: строят детские и спортивные площадки, проводят ремонт муниципальных учреждений и дорог [7].

Развитие угольной отрасли оказывает положительное влияние и на смежные отрасли. Для ОАО «РЖД» уголь является основным грузом с долей 44% от всего грузооборота [8]. Однако вместе с этим транспортировка угля – одно из ключевых препятствий в наращивании объемов экспорта.

Этот вопрос был поднят еще в 2010 г., когда был разработан ряд программ, направленных на развитие и модернизацию российских железных дорог и портов. В их число входят федеральная целевая программа «Развитие транспортной системы России 2010-2020 гг.», государственная программа РФ «Развитие транспортной системы», а также инвестиционные проекты ОАО «РЖД». Основными направлениями проектов являются внедрение тяжеловесных поездов с Запада в Кузбасс и из Кузбасса на Юг, увеличение протяженности современных железнодорожных путей, а также строительство и модернизация угольных портов (особенно на востоке страны) [11].

Однако пропускные способности российских железных дорог все еще не соответствуют постоянно растущей добыче. Эта проблема особо остро стоит на Дальнем Востоке и в Сибири. Кузбасс является лидером по объемам экспорта угля, поставляя заграницу около 70% всего экспортируемого угля. Однако в 2019 г. угольные компании были вынуждены снизить производство угля на 3% (248,7 млн т в 2019 году по сравнению с объемом производства в 255,8 млн т в 2018 году). Обусловлено это было тремя причинами: снижение мировых цен на уголь, снижение спроса в Европе и сложности в транспортировке угля на Восток в связи с перегруженностью железных дорог.

Удаленность от морских портов и основных покупателей оказывает негативное влияние на объемы деятельность угольных компаний и их конкурентоспособность на мировом рынке. Особенно сильно это сказывается на таких регионах, как Кемеровская область и Республика Хакасия, где транспортные издержки в значительной мере повышают цену угля [6].

Результаты исследования и их обсуждение

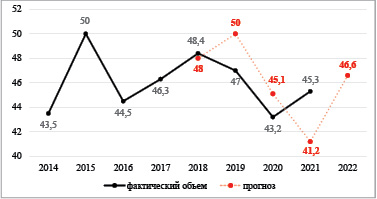

Рассмотрим, как описанные выше тенденции сказываются на работе самих предприятий. В качестве объекта для анализ выбрано АО «УК «Кузбассразрезуголь», как один из крупнейших поставщиков угля не только в Кузбассе, но и в России. По итогам 2020 г. Компания стала абсолютным лидером в отрасли, возглавив тридцатку наиболее крупных производителей в отрасли, несмотря на снижение добычи угла на 8,1% по сравнению с 2019г. (за тот же период сокращение добычи по Западно-Сибирскому региону составило 12,4%). На рисунке представлен объем добычи угля за последние 8 лет и прогноз на уровень добычи до 2022 года. Наблюдаются сильные колебания, которые могли стать следствием одной из следующих причин (или их комбинаций): экономические кризисы в России и в мире, рост и падение мировой цены на уголь, обновление основных средств предприятий.

Однако об экономическом положении предприятия свидетельствует не только уровень производства. Чтобы проанализировать эффективность деятельности предприятия в области устойчивого развития, необходимо рассмотреть экономический, социальный и экологический аспекты.

В основе характеристик экономического аспекта лежат показатели финансового состояния, которые определяют не только текущее состояние, но и потенциал предприятия в части платежеспособности и возможности финансирования инвестиционных проектов за счет собственных средств. Как правило. показателям, описывающим данный раздел, относят: валюту баланса, выручку, прибыль до налогообложения, чистую прибыль, кредиторскую и дебиторскую задолженности. В таблице 1 представлена их оценка.

Объем добычи угля АО «УК «Кузбассразрезуголь» в 2014-2022 гг., млн т Источник [4]

Таблица 1

Финансовые показатели АО «УК «Кузбассразрезуголь», 2018-2020 гг.

|

Показатели |

Год, тыс. руб. |

Темп роста, % |

||||

|

2018 |

2019 |

2020 |

2019/2018 |

2020/2019 |

2020/2018 |

|

|

Валюта баланса |

140 272 199 |

135 215 910 |

122 338 815 |

96,4 |

90,48 |

87,22 |

|

Выручка |

136 861 403 |

151 461 419 |

127 468 599 |

110,67 |

84,16 |

93,14 |

|

Прибыль до налогообложения |

30 906 629 |

474 106 |

-8 546 774 |

1,53 |

- |

- |

|

Чистая прибыль (чистый убыток) |

24 397 844 |

-7 812 687 |

-406 361 |

- |

- |

- |

|

Дебиторская задолженность |

46 159 730 |

31 938 514 |

28 197 500 |

69,19 |

88,29 |

61,09 |

|

Кредиторская задолженность |

15 798 502 |

16 311 496 |

12 803 547 |

103,25 |

78,49 |

81,04 |

На протяжении трех лет наблюдается снижение по всем финансовым показателям. Это свидетельствует об ухудшении финансового положения предприятия и о спаде его деловой активности. Стоит отметить, что в 2019 и 2020 годах АО «УК «Кузбассразрезуголь» имеет чистый убыток, который имеет тенденцию к сокращению. Еще одной особенностью является значительное превышение дебиторской задолженности над кредиторской. Причиной этому могла послужить специфика работы предприятия: большинство добываемого угля отправляется на экспорт, что делает цепь доставки дольше, чем при внутренней продаже, а это значительно увеличивает срок между отгрузкой товара и получением за него оплаты.

На основе бухгалтерской отчетности организации были рассчитаны относительные показатели финансовой устойчивости, представленные в таблице 2.

Все коэффициенты указывают на несостоятельность компании: в среднем она способна покрыть около 40% своих обязательств собственным капиталом, ее доля средств при финансировании капитальных вложений составляет 45%, активы в значительной степени покрываются за счет привлеченных средств кредиторов, а стоимость основных средств с 2019 года превышает объем собственного капитала. Это означает, что компания находится в сильном зависимости от кредиторов и поддержки государства.

Таблица 2

Относительные показателей финансовой устойчивости АО «УК «Кузбассразрезуголь», 2018-2020 гг.

|

Показатель |

2018 год |

2019 год |

2020 год |

|

Коэффициент автономии |

0,41 |

0,42 |

0,4 |

|

Плечо финансового рычага |

1,46 |

1,39 |

1,51 |

|

Коэффициент соотношения основных средств и собственного капитала |

0,97 |

1,2 |

1,26 |

|

Коэффициент соотношения долгосрочного привлечения капитала |

0,49 |

0,36 |

0,51 |

Перейдем к социальному аспекту. На 2019 год на предприятии работало 16 419 человек. Из них 16% составляют работники в возрасте до 30 лет, 30% – в возрасте 31-40 лет, 28% – 41-50 лет, 21% – 51-60 лет и 5% приходится на людей старше 60 лет. Основная доля сотрудников находится в возрасте 30-50 лет, что говорит о достаточно молодом, но зрелом коллективе. Вместе с тем почти одна пятая – это молодежь, работа которой поддерживается, в том числе, Советом Молодежи АО «УК «Кузбассразрезуголь». Миссия Совета – повысить конкурентоспособность компании и способствовать реализации человеческого потенциала в различных областях. На предприятии разработана система вознаграждения и мотивации сотрудников, состоящая из 2 частей. Первая – материальная – состоит из заработной платы (должностные оклады и тарифные ставки, доплаты и надбавки, а также различного рода премии) и льгот и компенсаций (материальная помощь, компенсация расходов по оплате коммунальных услуг, оплата оздоровительных путевок). Вторая – нематериальная – включает в себя награждение корпоративными/правительственными наградами, корпоративные праздники, производственные соревнования и доску почета. Средняя заработная плата по компании превышает тот же показатель по Кузбассу и по России [1].

Третий аспект устойчивого развития – экологический, является наиболее спорным и болезненным для предприятий угольной промышленности. Главный недостатком угля по сравнению с другими источниками энергии является объем парниковых выбросов при его добыче. Динамика объемов выбросов компании имеет тенденцию к снижению, хоть этот процесс происходит довольно медленно. Сокращение наблюдается не только в общем объеме, но и среди прямых парниковых выбросов. Контроль над объемом парниковых выбросов осуществляется в соответствии с Указом Президента РФ «О сокращении выбросов парниковых газов» от 30.09.2013 г. №752. Предприятием осуществляется набор мероприятий: пылеподавление и снижение образования пыли при буровзрывных работах, орошение пылящих поверхностей, полив технологических дорог технической водой, применение пылеулавливающих установок, профилактика эндогенных пожаров, а также применение более чистых и экологичных видов топлива. Ежегодно компания выделяет более 200 млн руб. на финансирование природоохранных мероприятий, направленных на охрану водных объектов и атмосферного воздуха.

В результате анализа АО «УК «Кузбассразрезуголь» было выявлено, что организация ведет активную деятельность в области природоохранных мероприятий, а также осуществляет успешную социальную и кадровую политику. Вместе с этим сама компания находится в неустойчивом финансовом положении, претерпевая чистый убыток в 2019 и 2020 годах и снижение деловой активности. Компания находится в сильной зависимости от своих кредиторов и не способна самостоятельно покрыть даже половину своих обязательств. Это связано, в первую очередь, со сложностью транспортировки угля из Кемеровской области в восточном направлении и снижением спроса на уголь в Европе. Выявленные негативные тенденции свидетельствуют, что кризис последних лет существенно снизил инвестиционные возможности компании, а распространение принципов ESG-инвестирования усугубляет отрицательные тенденции, снижая инвестиционную привлекательность отрасли. Учитывая социально-экономическую значимость отрасли для региона, особо важным становится участие государства, развитие государственно-частного партнерства.

Выводы

1. Экспортное направление будет преобладающим вектором развития отрасли в среднесрочной перспективе и позволит смягчить кризисные явления.

2. Тренд на «зеленую экономику» и принципы ESG-инвестирования снижают инвестиционную привлекательность отрасли и требуют перехода к чистым технологиям добычи и переработки угля. Это поможет реабилитировать репутацию угля как одного из самых «грязных» источников энергии, что сделает угольную отрасль более привлекательной для инвестиций (как отечественных, так и иностранных). Однако даже флагманские предприятия отрасли испытывают затруднения с формированием собственного капитала в достаточной величине.

3. Удаленность предприятий региона от рынков сбыта не только приводит к росту транспортной составляющей в затратах, но и требует решения проблем с расшивкой узких мест на Байкало-Амурской и Транссибирской магистралях, а также строительства новых и расширения уже существующих терминалов по перевалке угля в восточном направлении.

4. Решение большинства задач, стоящих перед угольными предприятиями невозможно только за счет собственных средств, и требует участия государства в финансировании долгосрочных капиталовложения в отрасль.

4. Развитие отрасли невозможно без расширения и укрепления торгово-экономических и научно-технических отношений с другими странами в области угольной промышленности.