Введение

Актуальность оценки инвестиционных проектов (далее – ИП), а также применения технологий финансового инжиниринга, в том числе связанных с управлением инвестиционным портфелем в гражданском строительстве и подготовкой обоснований инвестирования в данную сферу бизнеса обусловливается не только экономическими, но и социальными аспектами. Оценка ИП и финансовый инжиниринг в гражданском строительстве играют важную роль в их успешной реализации. Особенности оценки ИП в гражданском строительстве связаны с комплексностью таких проектов, длительным сроком их реализации, наличием множества участников и зависимостей между ними. Финансовый инжиниринг в гражданском строительстве представляет собой процесс оптимизации финансовых потоков, выбора оптимальных финансовых инструментов, управления рисками и обеспечения финансовой устойчивости проекта. Такой подход позволяет сократить финансовые затраты, повысить доходность инвестиций и уменьшить риски.

Цель исследования: рассмотреть особенности оценки ИП в сфере гражданского строительства с целью применения их на практике.

Материалы и методы исследования

В рамках данного исследования будут проанализированы статистические данные, связанные с инвестициями в гражданском строительстве, а также сделаны выводы относительно дальнейших управленческих решений при оценке ИП. Основные методы, примененные в рамках данного исследования: анализ, классификация, сравнение, обобщение, индукция.

Результаты исследования и их обсуждение

В Российской Федерации в период с 2018 г. по 2023 г., несмотря на неблагоприятные макроэкономические условия, отмечалась значительная активизация инвестиционной активности. Однако источниками инвестиций оставались преимущественно собственные финансовые ресурсы компаний-инвесторов и бюджетные средства, распределяемые на целевой основе. При этом инвестиции в НИОКР и инновационное развитие хотя и увеличивались (доля инвестиций в 2022 году составила 4,2%), однако пока даже примерно не достигают показателей высокоразвитых стран мира (инвестиции в ЕС – 20,31%, в США – 27,79%, в КНР – 15,52%).

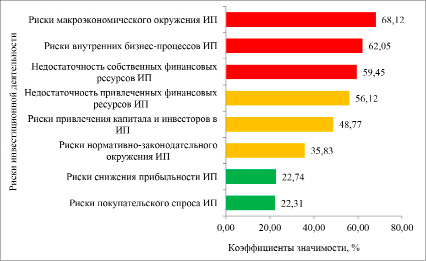

Одними из ключевых рисков ИП остаются риски внутренних бизнес-процессов и недостаточность собственных финансовых ресурсов для их реализации (рисунок 1), вследствие чего организациям как инвесторам необходимо постоянно совершенствовать эти процессы, в том числе с использованием инструментов цифровизации.

В настоящее время в России основные направления совершенствования процедур управления и оценки ИП должны обеспечивать: высокие темпы экономического развития предприятия и рост его конкурентоспособности вследствие оптимизации финансовых ресурсов, направляемых на реализацию ИП; положительную рентабельность или получение прочих социально-экономических эффектов за счет инвестиционной деятельности и реализации ИП предприятия; эффективные пути ускорения реализации ИП посредством оптимизации инвестиционных бизнес-процессов; снижение рисков и стоимости привлечения заёмного капитала для реализации ИП; оптимальные условия прекращения реализации ИП и вывода капитала для перенаправления финансовых ресурсов на иные инвестиционные цели при качественном изменении условий внешней среды; достаточную величину инвестиционных ресурсов, полностью соответствующая будущим ИП и прогнозируемым показателям инвестиционной эффективности.

Рис. 1. Риски инвестиционной деятельности Источник: составлено авторами на основе [3]

Приведенные выше направления совершенствования управления и оценки ИП основаны на анализе текущей ситуации в Российской Федерации в целом. Далее рассмотрим более конкретно отрасль жилищного строительства и особенности оценки ИП по данному направлению. В технико-экономическом отношении строительство как отрасль материального производства существенно отличается от других отраслей народного хозяйства. Это объясняется особым характером продукции строительства, условиями вложения денежных средств, их освоения и возврата, методами организации и управления строительством, особенностями технологии строительного производства. При этом строительство характеризуется большим количеством и разнообразием взаимоотношений с другими участниками процесса [1].

Жилищное строительство в Российской Федерации по показателям инвестиционной деятельности за период с 2018 г. по 2022 г. занимает третье место среди других направлений. Инвестиции в активы за пять лет увеличились почти на 50%, хотя доля инвестиций среди других направлений уменьшилась на 7% (таблица 1).

Таблица 1

Показатели инвестиционной деятельности в жилищном строительстве за период с 2018 г. по 2022 г.

|

Показатели инвестиционной деятельности |

2018 год |

2019 год |

2020 год |

2021 год |

2022 год |

Темп прироста 2022 года к 2021 году, % |

Темп прироста 2022 года к 2018 году, % |

|

Динамика направлений инвестиционной деятельности |

|||||||

|

Инвестиции в активы, млрд руб., из них: |

17 782 |

19 329 |

20 394 |

23 240 |

27 865 |

19,90 |

56,70 |

|

жилые здания, млрд руб. |

2 322 |

2 780 |

2 949 |

3 000 |

3 382 |

12,73 |

45,66 |

|

Структура направлений инвестиционной деятельности |

|||||||

|

Доля инвестиций в активы, %, из них: |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

0,00 |

0,00 |

|

доля жилых зданий, % |

13,06 |

14,38 |

14,46 |

12,91 |

12,14 |

-5,99 |

-7,05 |

Положительная динамика в строительной отрасли, характеризуемая ростом инвестиций в строительство жилой недвижимости, обеспечивает сокращение аварийного жилого фонда, увеличение объемов сносимого ветхого жилья, рост уровня качества жизни населения. Однако сложившийся тренд пока не позволяет в полном объеме решить задачу обеспечения населения качественным жильем. Так, среднее количество квадратных метров жилой площади, приходящееся на одного россиянина, составляет 20,7, что существенно ниже соответствующих показателей в Германии (50 кв. м), в Великобритании (62 кв. м), в Китае (27 кв. м) [2]. Представленные факты свидетельствуют о необходимости устойчивого развития строительной отрасли и обусловливают актуальность поиска новых подходов к обеспечению устойчивости предприятий инвестиционно-строительной сферы в условиях растущей неопределенности и риска.

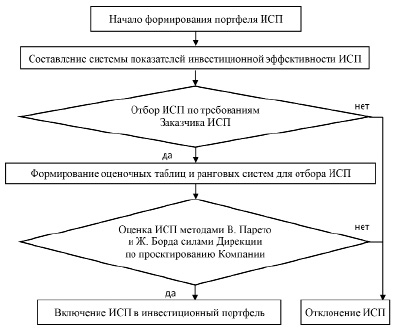

В настоящее время появляется все больше новых жилищных проектов, особенно в крупных городах, увеличивается количество застройщиков. Объем проектов в сфере жилищного строительства, запущенных в Российской Федерации в I квартале 2023 г., увеличился на 20% по сравнению с I кварталом 2022 г. и составил 10 млн. кв. метров. Спрос на жилье не падает, однако потребителю становится невыгодно покупать вновь построенное жилье из-за повышения цен от застройщика, роста ключевой ставки Центрального банка Российской Федерации (соответственно – роста ставки по ипотеке). Субсидирование низких ставок по ипотеке от государства также видится невозможным на долгую перспективу, так ввиду колоссального роста цен на новостройки бюджетные расходы также повышаются. Соответственно у застройщиков как инвесторов возникает проблема «эффективного инвестирования»: отбора проектов, их оценки и последующего управления ими. В связи с поставленной проблемой авторами предлагается алгоритм отбора инвестиционных строительных проектов (далее – ИСП), основанный на методологии IDEF0, с применением методов В. Парето В. и Ж. Борда (рисунок 2).

Рис. 2. Предлагаемый алгоритм оценки ИСП для включения в проектный портфель

Рассмотрим более подробно каждый этап алгоритма на примере АО «ПИК Индустрия» [7]:

1. Начало формирования портфеля ИСП: декомпозиция управленческих процессов.

Методология IDEF0 помогает декомпозировать процессы управления ИСП до необходимого уровня компании. Декомпозиция процесса управления ИП в нотации IDEF0 представляет собой один блок со входами и выходами, управлением и механизмами, которые в дальнейшем детализируются на несколько блоков и декомпозируются до необходимого уровня в соответствии со спецификой инвестиционных процессов исследуемой компании-инвестора.

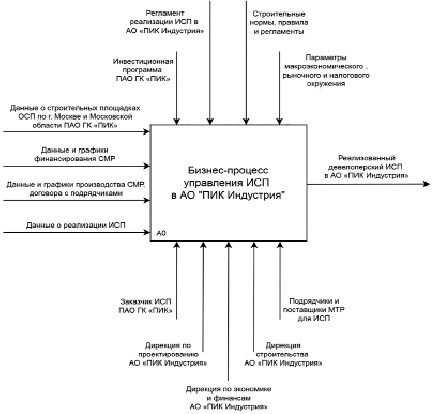

Управленческий блок компании с помощью инструментария IDEF0 и программного комплекса Draw.IO позволяет представить декомпозицию первого и второго уровня бизнес-процесса управления ИСП на предприятии. Исходя из декомпозиции первого уровня можно заметить, что на предприятии АО «ПИК Индустрия» входами инвестиционного бизнес-процесса управления ИСП выступают данные о строительных площадках, которые предоставляются от ОСП по г. Москве и Московской области, входящего в Комитет девелопмента и продажи недвижимости материнской компании ПАО ГК «ПИК». Этот вход можно считать ключевым, поскольку именно материнская компания выступает Заказчиком всех реализуемых ИСП.

Рис. 3. Декомпозиция первого уровня бизнес-процесса управления ИСП на предприятии АО «ПИК Индустрия»

Остальные входы инвестиционного бизнес-процесса представляют собой потоки информации о производственных, финансовых и управленческих процессах. Рассмотрим, как это выглядит на примере АО «ПИК Индустрия» (рисунок 3) [6].

Из данных декомпозиции второго уровня следует, что в настоящее время бизнес-процесс управления ИСП в АО «ПИК Индустрия» включает в себя шесть стадий, описываемых функциями А1…А6:

А1 Отбор строительных площадок;

А2 Формирование ПКС по сметным лимитам;

А3 Формирование ПКС по лимитам освоения;

А4 Реализация ИСП;

А5 Мониторинг инвестиционной эффективности ИСП;

А6 Итоговая оценка инвестиционной эффективности ИСП.

В случае с данной компанией в ходе анализа была выявлена необходимость улучшения декомпозиции второго уровня, на основе которого строится алгоритм отбора и оценки ИСП, а именно – введение новой функции «А2 Отбор ИСП для реализации» по инвестиционных показателям и функция «А6 Мониторинг инвестиционной эффективности ИСП» с Заказчиком ИСП. На основе декомпозиции и данных функций строится последовательность алгоритма.

2. Составление системы показателей инвестиционной эффективности ИСП.

На данном этапе предлагается для оценки ИСП использовать следующие показатели: уровень точности планирования инвестиций ИСП, %; уровень точности планирования продаж ИСП, %; уровень точности планирования прибыльности ИСП, %. Рассмотрим эти показатели более подробно.

Уровень точности планирования инвестиций ИСП, %. По мере увеличения стоимости проекта точность проектных работ и инвестиционного мониторинга должна возрастать, поэтому уровень расхождения между проектными и фактическими показателями инвестиционных вложений должен снижаться. В целом показатель отражает умение планировать расходы компании на инвестиции, что в целом является ключевым показателем. Отклонение в пользу экономии финансовых ресурсов является положительным аспектом для организации, так как эти средства можно направить на другие проекты. Перерасход финансовых ресурсов заставляет организацию изымать финансовые ресурсы либо из других проектов (что может повлиять на качество исполнения данного проекта), либо наращивать долги.

Уровень точности планирования продаж ИСП, %. Продажи необходимо планировать в зависимости от ситуации на рынке недвижимости. Необходимо анализировать спрос на новое жилье, ключевую ставку Центрального банка Российской Федерации, государственную политику на ближайшую перспективу, инвестиционную активность со стороны потребителя продукта (многие покупают новое жилье как инвестицию).

Уровень точности планирования прибыльности ИСП, %. Данный показатель напрямую зависит от первых двух показателей, описанных выше. Чем точнее организация смогла запланировать свои расходы и продажи, тем точнее можно рассчитать прибыль. Данные показатели необходимо планировать индивидуально для каждого ИСП, так как средние значения не дают полноценной картины эффективности управления и оценки ИСП.

3. Отбор ИСП по требованию заказчика.

В данную оценку входит окончательная оценка всех ключевых показателей реализованного девелоперского ИСП. Соответственно на данном этапе Заказчик принимает решение принять или отклонить проект.

4. Формирование оценочных таблиц и ранговых систем для отбора ИСП.

Формирование оценочных таблиц и ранговых систем необходимо для дальнейшей оценки по методам В. Парето и Ж. Борда. Рассмотрим данный этап более подробно на примере АО «ПИК-Индустрия». Для упрощения дальнейшего ранжирования проектов пронумеруем их, убрав исходные названия. Ниже представлены планируемые инвестиционные показатели, на основе которых будет произведено ранжирование проектов для оценки их инвестиционной эффективности (таблица 2).

5. Оценка ИСП методами В. Парето и Ж. Борда создание проектного портфеля.

Для отбора ИСП можно использовать одновременно два зарубежных метода формирования инвестиционного портфеля. Первый метод был разработан В. Парето и основан на расчёте специальной «таблицы предпочтений», в которой все планируемые к реализации проекты сравниваются посредством попарного рассмотрения показателей их инвестиционной эффективности.

Таблица 2

Данные о планируемых инвестиционных показателях будущих ИСП предприятия АО «ПИК-Индустрия»

|

ИСП |

Инвестиции в ИСП, млн руб. |

Чистый дисконтированный доход NPV, млн руб. |

Индекс доходности PI, % |

Внутренняя норма доходности IRR |

Срок окупаемости PP, лет |

Рентабельность инвестиций RI, % |

Код ИСП |

|

ИCП «Ильинские луга» |

9 478 |

10 995 |

1,16 |

22,72 |

5,12 |

23,86 |

ИСП №1 |

|

ИCП «Кутузовский квартал» |

3 587 |

4 233 |

1,18 |

22,32 |

3,69 |

20,98 |

ИСП №2 |

|

ИCП «Кузьминский лес» |

3 194 |

3 801 |

1,19 |

29,26 |

3,13 |

31,31 |

ИСП №3 |

|

ИCП «Белая Дача парк» |

4 825 |

5 935 |

1,23 |

31,74 |

4,09 |

35,23 |

ИСП №4 |

|

ИCП «Путилково» |

1 467 |

1 834 |

1,25 |

35,25 |

2,58 |

40,19 |

ИСП №5 |

|

ИCП «Середневский лес» |

3 169 |

3 771 |

1,19 |

27,74 |

3,09 |

23,58 |

ИСП №6 |

|

ИCП «Новое Очаково» |

3 431 |

4 255 |

1,24 |

36,96 |

3,11 |

32,16 |

ИСП №7 |

|

ИCП «Green park» |

1 768 |

2 263 |

1,28 |

49,28 |

2,13 |

80,82 |

ИСП №8 |

|

ИCП «Vangarden» |

3 214 |

4 050 |

1,26 |

42,64 |

4,15 |

45,62 |

ИСП №9 |

|

ИCП «Бусиновский парк» |

7 987 |

9 425 |

1,18 |

27,54 |

4,87 |

26,44 |

ИСП №10 |

В результате в таблицу предпочтений для исследуемого проекта в соответствующую ячейку пересечения строчки инвестиционного показателя и столбца другого проекта, с которым производится сравнение, ставится атрибут «да», если значение исследуемого проекта больше, чем у сравниваемого проекта. Соответственно, если значение у исследуемого проекта меньше чем у сравниваемого проекта, то ставится атрибут «нет». Лучшим будет считаться тот проект, у которого полностью отсутствуют атрибуты «нет», однако такое возможно только том случае, если компания изначально отбирает единственный проект. В реальной ситуации, в том числе применительно к ИСП крупной девелоперской компании, отбор всегда производится из совокупности проектов, в этом случае отбор проходят проекты, для которых в таблице предпочтений был зафиксирован максимум атрибутов «да». Данный отбора проектов является достаточно простым для использования в случае, если он базируется на современных информационных технологиях, в этом случае данный отбор осуществляется практически мгновенно.

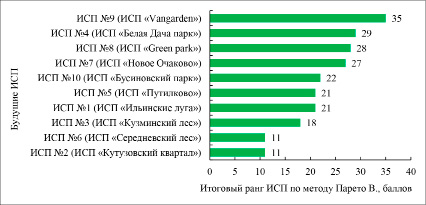

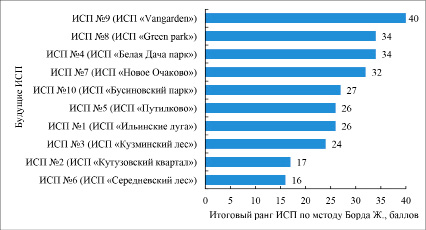

Метод Ж. Борда устанавливает более строгие правила отбора ИСП. Все рассматриваемые ИСП должны быть классифицированы по каждому инвестиционному показателю от большего к меньшему. Далее ИСП присваиваются ранги, которые после проведённой оценки по всем инвестиционным показателям можно суммировать и усреднить. Для этих рангов используется простая 10-балльная шкала, но возможны и другие критерии. Соответственно, те проекты, для которых итоговый суммарный ранг будет максимальным, признаются рекомендованными для последующей реализации.

Анализ по данным методам на основе данных АО «ПИК-Индустрия» будет представлен графически, расчеты произведены в соответствии с выше перечисленными методами (рисунки 4 и 5).

Согласно результатам дифференциации с использованием метода В. Парето самыми эффективными ИСП являются ИCП «Vangarden», ИCП «Белая Дача парк» и ИCП «Green park» с ранговой оценкой в 35, 29 и 28 баллов соответственно, эти девелоперские проекты с высокой вероятностью являются лидерами инвестиционного портфеля и рекомендуются к реализации независимо от возможных корректировок объёма инвестиционной программы предприятия в случае снижения платежеспособного спроса на девелоперском рынке.

Согласно проведённой дифференциации будущих ИСП предприятия АО «ПИК-Индустрия» по методу Ж. Борда наиболее эффективными являются ИCП «Vangarden» (40 баллов), ИCП «Green park» (34 балла) и ИCП «Белая Дача парк» (34 баллов).

Рис. 4. Результаты дифференциации будущих ИСП АО «ПИК-Индустрия» по методу В. Парето

Рис. 5. Результаты дифференциации будущих ИСП АО «ПИК-Индустрия» по методу Ж. Борда

Таким образом, в сегмент наиболее эффективных девелоперских проектов вошли те же ИСП что и при использовании метода В. Парето, но только изменился их порядок в ранговой оценке, что можно считать непринципиальным. При этом не рекомендованы к включению в инвестиционный портфель ИCП «Середневский лес» и ИCП «Кутузовский квартал», так как оценка показала их низкую привлекательность по обоим методам.

Таким образом, на основании данных, рассчитанных по методам В. Парето и Ж. Борда, можно составить эффективный инвестиционный портфель для АО «ПИК-Индустрия». Для начала введем дополнительные характеристики для оценки, а именно сценарии развития событий. Зададим границы инвестиционной эффективности, которые будут варьироваться в диапазоне от 50 до 70%, для трёх сценариев развития девелоперского рынка г. Москвы и Московской области. Первый сценарий считается благоприятным, второй сценарий – стагнационный, третий сценарий – кризисный. Соответственно при изменении границ согласно трём сценариям будет меняться и средняя ранговая оценка, непосредственным сравнением с которой рассматриваемые ИСП рекомендуются или исключаются из инвестиционного портфеля предприятия. На основании этого сопоставления необходимо будет выбрать подходящий из предложенных сценариев. Далее нами представлена непосредственная оценка ИСП по трем сценариям (таблица 3).

Исходя из представленных данных о вариантах инвестиционного портфеля будущих девелоперских проектов предприятия АО «ПИК-Индустрия», необходимо осуществить выбор конкретного сценария. В 2024 году Минэкономразвития РФ ожидает рост девелоперского рынка на 3…5% и увеличение инвестиций в жилую недвижимость на 0,5…1,2%.

В настоящее время консенсус-прогноз практиков девелоперского рынка г. Москвы и Московской области касательно динамики инвестиций в жилую недвижимость на 2024 г. предполагает их рост на 1,1-1,5% [4; 5].

Таблица 3

Составление инвестиционного портфеля будущих девелоперских проектов предприятия АО «ПИК-Индустрия» по методам В. Парето и Ж. Борда

|

ИСП |

Итоговый ранг ИСП по методу оценки |

«Благоприятный сценарий» (граница исключения 50% от среднего) |

«Стагнационный сценарий» (граница исключения 60% от среднего) |

«Кризисный сценарий» (граница исключения 70% от среднего) |

|||

|

Верхняя граница ранга |

Включение ИСП в портфель |

Верхняя граница ранга |

Включение ИСП в портфель |

Верхняя граница ранга |

Включение ИСП в портфель |

||

|

Метод В. Парето |

|||||||

|

ИCП «Ильинские луга» |

21 |

17,50 |

да |

21,00 |

да |

24,50 |

нет |

|

ИCП «Кутузовский квартал» |

11 |

нет |

нет |

нет |

|||

|

ИCП «Кузьминский лес» |

18 |

да |

нет |

нет |

|||

|

ИCП «Белая Дача парк» |

29 |

да |

да |

да |

|||

|

ИCП «Путилково» |

21 |

да |

да |

нет |

|||

|

ИCП «Середневский лес» |

11 |

нет |

нет |

нет |

|||

|

ИCП «Новое Очаково» |

27 |

да |

да |

да |

|||

|

ИCП «Green park» |

28 |

да |

да |

да |

|||

|

ИCП «Vangarden» |

35 |

да |

да |

да |

|||

|

ИCП «Бусиновский парк» |

22 |

да |

да |

нет |

|||

|

Метод Ж. Борда |

|||||||

|

ИCП «Ильинские луга» |

26 |

20,00 |

да |

24,00 |

да |

28,00 |

нет |

|

ИCП «Кутузовский квартал» |

17 |

нет |

нет |

нет |

|||

|

ИCП «Кузьминский лес» |

24 |

да |

да |

нет |

|||

|

ИCП «Белая Дача парк» |

34 |

да |

да |

да |

|||

|

ИCП «Путилково» |

26 |

да |

да |

нет |

|||

|

ИCП «Середневский лес» |

16 |

нет |

нет |

нет |

|||

|

ИCП «Новое Очаково» |

32 |

да |

да |

да |

|||

|

ИCП «Green park» |

34 |

да |

да |

да |

|||

|

ИCП «Vangarden» |

40 |

да |

да |

да |

|||

|

ИCП «Бусиновский парк» |

27 |

да |

да |

нет |

|||

При этом данные первого полугодия 2023 года большинством экспертов признаются консервативными, т.е. с большой долей вероятности можно говорить о реализации в данной отрасли благоприятного сценария.

Экономический эффект от исключения проектов с низким рангом можно рассчитать исходя из суммы дофинансирования данных проектов, умноженных на процентную ставку по кредиту.

Для более глубокого понимания специфики оценки инвестиционных проектов и финансового инжиниринга в гражданском строительстве необходимо также учитывать следующие аспекты:

1. Особенности строительной отрасли. В строительстве часто наблюдается сезонность работ, изменчивость цен на материалы и трудоемкость процессов. Эти факторы должны быть учтены при оценке стоимости проекта и планировании финансовых потоков.

2. Риски и неопределенность. Гражданское строительство связано с множеством рисков, таких как изменения законодательства, непредвиденные обстоятельства на месте строительства, изменение цен на ресурсы и т.д. Оценка и управление рисками играют важную роль в успешной реализации проекта.

3. Финансовая моделирование и прогнозирование. Использование финансовых моделей и сценарных анализов позволяет прогнозировать финансовые результаты проекта при различных вариантах развития событий. Это помогает принимать обоснованные решения и оптимизировать финансовые потоки.

4. Управление затратами и бюджетирование. Эффективное управление затратами на строительство и контроль над бюджетом проекта являются ключевыми аспектами финансового инжиниринга. Это позволяет избежать перерасхода средств и сохранить финансовую устойчивость проекта.

В целом, оценка инвестиционных проектов и финансовый инжиниринг в гражданском строительстве требуют комплексного подхода, опыта и профессионализма специалистов. Правильно проведенная оценка и управление финансами позволяют минимизировать риски, повысить эффективность проекта и обеспечить его успешную реализацию.

Рынок гражданского строительства несмотря на внешние и внутренние эффекты расширяется и развивается. Возникает необходимость в эффективной оценке инвестиционных строительных проектов. Предложенный алгоритм оценки решает проблемы неэффективной реализации ИП из-за отсутствия эффективных инвестиционных бизнес-процессов; снижает риски и стоимость привлечения заёмного капитала для реализации ИП путем исключения дофинансирования и заведомо убыточных ИП; выявляет оптимальные условия прекращения реализации ИП и вывода капитала для перенаправления финансовых ресурсов на иные инвестиционные цели при качественном изменении условий внешней среды; помогает в прогнозировании достаточной величины инвестиционных ресурсов.

Использование предложенного алгоритма оценки ИСП помогает декомпозировать как управленческие процессы и найти недостатки, так и провести оценки эффективности проектного портфеля строительной компании. Необходимость использования двух методов оценки ИСП заключается в сопоставлении и выявлении корректности данных. Оба метода довольно просты для понимания и также при большом желании их можно перевести в полностью автоматизированный формат, что значительно сократит время оценки ИСП. Оценка инвестиционных проектов и финансовый инжиниринг играют ключевую роль в эффективной реализации гражданских строительных проектов, обеспечивая оптимальное соотношение рисков и доходов, а также финансовую устойчивость и успешное завершение проекта.

Библиографическая ссылка

Полуэктова И.А., Марков С.Н., Маковецкий М.Ю. ОСОБЕННОСТИ ОЦЕНКИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ И ФИНАНСОВОГО ИНЖИНИРИНГА В СФЕРЕ ГРАЖДАНСКОГО СТРОИТЕЛЬСТВА // Вестник Алтайской академии экономики и права. – 2024. – № 3-3. – С. 441-451;URL: https://vaael.ru/ru/article/view?id=3368 (дата обращения: 18.05.2024).