Введение

В 2018 году вступил в силу закон 175-ФЗ «О внесении изменений в Федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» и отдельные законодательные акты Российской Федерации» [3], согласно этим изменениям, использование застройщиками эскроу-счетов при привлечении денежных средств граждан и юридических лиц для долевого строительства многоквартирных домов и (или) иных объектов недвижимости обязательно с 2019 года. Это изменение в законодательстве стало стимулом для развития проектного финансирования и наращивания его объемов в финансовом секторе экономики наряду с повышенным спросом на покупку жилья в связи с принятыми стимулирующими мерами гос. поддержки.

В результате, это привело к перегреву на рынке девелопмента и в перспективе к снижению доли финансирования девелопментских проектов в общей совокупности проектного финансирования.

Цель исследования – провести оценку динамики основных показателей проектного финансирования в девелопменте, выявить тенденции, сложившиеся под влиянием изменений в законодательстве и государственных методах стимулирования.

Материалы и методы исследования

В ходе исследования приводится зависимость между изменениями ставки по ипотечному кредитованию и объемом выданных ипотечных кредитов. Анализируется динамика проектного финансирования с использованием эскроу счетов. Также, использовались данные, представленные программой обследований Банка России о проектном финансировании на 01.03.2023 г. и ставках по ипотечному кредитованию. Актуальная информация о жилищном строительстве, включая информацию об объектах, возводимых с привлечением механизма эскроу счетов взята с сайта НАШ.ДОМ.РФ.

Заключение основывается на данных сравнения объема ввода жилья в эксплуатацию и суммарного количества действующих сделок по проектному финансированию в России.

Результаты исследования и их обсуждение

К 2020 году снизились темпы строительства в связи с отменой договоров долевого участия (ДДУ) и последствиями COVID-19, как следствие государством были введены программы льготного кредитования для повышения спроса на объекты жилой недвижимости, как результат стремительный рост цен на недвижимость и увеличение объемов проектного финансирования в девелопменте [5].

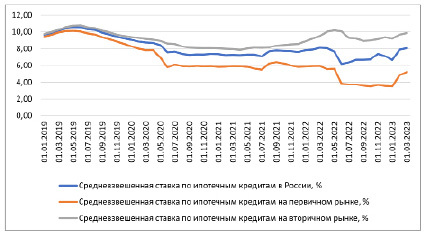

Программа льготной ипотеки на новостройки и политика Банка России привели к рекордному минимальному значению ставок по кредитованию [4]. Так, к январю 2023 года средневзвешенная ставка по ипотечным кредитам в России составляет 6,65%, в то время как в 2019 году на аналогичный период ставка составляла 9,75% (рис. 1).

Также на динамику ставок по ипотеке повлияла реализация ипотечных программ с государственным участием, где ставка составила не более 6,5%.

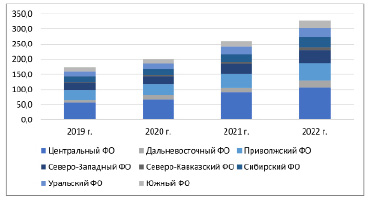

Объем выданных ипотечных кредитов находится в обратной зависимости со ставками по ипотечному кредитованию, рисунок 2 иллюстрирует увеличение выданных ипотечных кредитов в период с 2019 по 2022 гг., когда ставка по ипотечным кредитам снижалась.

Возросший интерес к недвижимому имуществу вызвал молниеносный рост строительства жилых помещений, например, согласно данным НАШ.ДОМ.РФ, на декабрь 2019г. всего ввели в эксплуатацию 7.214 тыс.м2 жилого имущества, к 2023 году эта цифра увеличилась до 37.536 тыс.м2 [9].

Резюмируя сказанное, необходимо уточнить, что количество застройщиков в рассматриваемый период времени уменьшилось с 2544 до 2356. Это связано с объединением организаций в корпорации с целью захвата наибольшей доли рынка.

Рис. 1. Ставки по ипотечному кредитованию, % [10]

Рис. 2. Объем выданных ипотечных кредитов, млрд руб. (составлено автором)

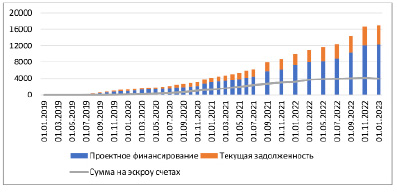

Рис. 3. Динамика проектного финансирования с использованием эскроу счетов, млрд руб. (составлено автором)

Для привлечения дополнительных денежных средств для финансирования строительства компании используют проектное финансирование, в связи с тем, что вкладу дольщиков не доступны для их использования.

Рисунок 3 позволяет оценить наглядно темпы роста проектного финансирования в сравнении с данными по счетам эскроу. Данные позволяют сделать вывод, что проектное финансирование растет большими темпами и в скором счете денежные средства на счетах эскроу не смогут покрыть образовавшуюся задолженность. Девелоперские организации генерируют прибыль с продажи недвижимости, соответственно рисунок 3 иллюстрирует разрыв между задолженностью перед финансовым институтом и предполагаемой выручки. Для того, чтобы подтвердить или опровергнуть это утверждение необходимо рассмотреть количество введённых объектов строительства в эксплуатацию [6].

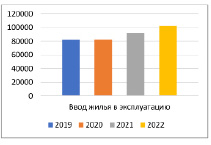

Данные рисунка 4 позволяют сделать вывод, что предложение на рынке недвижимости велико. Запуск новых проектов опережает темпы продаж жилого имущества, соответственно, средств на эскроу счетах меньше, чем размер проектного финансирования.

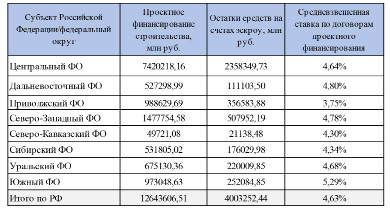

Далее целесообразно рассмотреть количество сделок проектного финансирования в девелоперских проектах в статике (таблица).

Суммарное количество действующих сделок по проектному финансированию на 01.03.2023 г.

Рис. 4. Объем ввода жилья в эксплуатацию в России, млрд руб. (составлено автором)

В таблице видно, что на 01.03.2023 г. остатки средств на счетах эскроу в три раза меньше, чем размер проектного финансирования строительства [8]. Предполагается, что ставка 4,63%, являющаяся средней по стране, в скором времени достигнет своего максимума. Для кредитной организации это новая угроза, предполагающая повышение уровня риска. Для его минимизации данным организациям необходимо применять и альтернативные инструменты проектного финансирования.

Все проекты в строительстве финансируются с помощью проектного бриджа, однако в силу рискованности необходимо использовать одновременно и другие инструменты: так, для девелоперских проектов подойдут такие виды, как мезонинный кредит (залог активов, поручительства операционных компаний группы клиента); или акционерный мезонин (залог контрольного пакета акций/долей, последующий залог активов, поручительства операционных компаний). Эти дополнительные инструменты позволят кредитным организациям снизить уровень рискованности сделки.

Заключение

На основании проведенного анализа выявлена обратная зависимость между ставкой по ипотечному кредитованию и объемами выданных ипотечных кредитов.

В ходе исследования использовались данные, представленные программой обследований Банка России о проектном финансировании и ставках по ипотечному кредитованию, в результате выявлено, что эскроу счета не могут покрыть весть долг по проектному финансированию на момент 2023 года из-за большого количества запускаемых проектов (темпы продаж жилого имущества увеличиваются с меньшей скоростью), соответственно, риск сделок при проектном финансировании увеличивается.

При этом необходимо уточнить, что при проектном финансировании используется льготная ставка, которая в среднем по России составляет 4,63%. Это приводит к выводу, что помимо проектного финансирования в его стандартной форме необходимо использовать его новые инструменты в совокупности. Например, акционерный мезонин, который поможет кредитной организации минимизировать риск сделки, получив в залог участок или контрольный пакет акций.

Библиографическая ссылка

Охезина К.Ю. ПРОЕКТНОЕ ФИНАНСИРОВАНИЕ В СТРОИТЕЛЬСТВЕ: СУЩНОСТЬ, ОЦЕНКА ВОЗМОЖНОСТЕЙ, СТИМУЛИРОВАНИЕ // Вестник Алтайской академии экономики и права. – 2023. – № 5-2. – С. 275-279;URL: https://vaael.ru/ru/article/view?id=2837 (дата обращения: 18.05.2024).