Введение

Любой хозяйствующий субъект осуществляет собственную деятельность в специфичных условиях для достижения целей инвестиционной политики вынужден учитывать особенности инвестиционного климата. Инвестиционный климат находится в области воздействия широкого спектра явлений, факторы которых представлены внутренними и внешними Отсутствие учета вариативности факторов внутренней и внешней среды снижает достоверность оценки инвестиционного климата, являющейся основой для принятия управленческих и в том числе инвестиционных решений. Для эффективного управления лизинговым процессом менеджменту промышленного предприятия требуется адекватная оценка лизингового климата с учетом специфики выбранного инвестиционного решения. Лизинговый климат, как структурообразующий признак системы управления лизинговым процессом, должен стать отражением оценки внутреннего состояния предприятия и учитывать воздействие внешних факторов, оказывающих влияние на денежные потоки, образующиеся в ходе лизингового процесса. В статье исследована сущность лизингового климата, факторы его формирующие и показатели его оценки.

Цель исследования. Цель исследования раскрыть сущность лизингового климата промышленного предприятия, исследовать факторы оказывающие на него влияние и сформировать инструментарий по его оценке.

Материал и методы исследования

Кувшинов М.С. [14] под инвестиционным климатом понимает совокупность текущих и прогнозируемых финансово-экономических, социально-политических условий, формирующих приток внешнего инвестиционного капитала для реципиента и отдача вложенных средств для инвестора. Рядом авторов (Брынцев А.Н. [5], Ковалев В.В. [11], Коренков А.В. [12], Патрушева Е.Ф. [20]) приемлемые условия инвестирования характеризуются экономической и финансовой устойчивостью, последовательностью политических сил, наличие налоговых, административных и инфраструктурных преференций, предоставляемых инвесторам.

Следует отметить, что для целей инвестиционной политики предприятия задачей корпоративного менеджмента становится оценка инвестиционного климата объекта инвестирования и управление инвестиционным климатом собственного предприятия на основе привлекательности для внешних инвесторов. В целях диагностики привлекательности инвестиционного климата важна не только оценка текущих показателей, но и перспективные результаты, не имеющих явно выраженного экономического эффекта [14, с. 21].

Задачи оценки инвестиционного климата предприятия внешним инвестором, либо управление им со стороны менеджмента предприятия имеют аналогичные цели и при лизинговой форме финансирования инвестиционных проектов. Как лизинговая компания заинтересована в поиске потенциального лизингополучателя с привлекательным климатом, так и менеджмент предприятия заинтересован в наличии адекватной оценке и методах управления.

При исследовании проблем оценки лизингового климата в рамках протекания лизингового процесса следует применять широкий спектр методов, среди которых методы оценки рентабельности и оборачиваемости ресурсов предприятия, экономико-математического моделирования, стратегического анализа, методы проектно-планового анализа, методы, организованные как синтез из методологий специальных теорий: моделирование развития, управление денежными потоками. Указанные методы в значительной степени помогут менеджменту предприятий сформировать установки на формирование управленческих решений в области лизингового финансирования инвестиционных проектов.

Результаты исследования и их обсуждение

По нашему мнению, целям диагностики инвестиционного климата предприятия близки цели оценки климата промышленного предприятия, участвующего в лизинговом процессе, однако имеют ряд существенных отличий. Инвестиционный климат предприятия может быть приемлем для инвестора с позиции портфельных инвестиций либо предоставления банковского кредита на различные цели, но совсем не приемлем для лизингового финансирования инвестиционных решений. В этой связи возникает необходимость разработки теоретического и методического обеспечения оценки климата промышленного предприятия для целей его участия в лизинговом процессе.

Под лизинговым климатом понимает совокупность текущих и прогнозируемых финансово-экономических и организационно-инфраструктурных условий, формирующих приток лизингового финансирования для лизингополучателя, и отдача вложенных средств для лизингодателя.

В ходе протекания лизингового процесса, лизингополучатель взаимодействует с другими субъектами процесса во внешней среде своей экономической деятельности и производит продукцию (работы, услуги) во внутренней среде. Количественная оценка лизингового климата, учитывающая все условия функционирования лизингополучателя в системах внутренней и внешней сред, позволяет характеризовать его лизинговую привлекательность. Отказ от использования при оценке лизингового климата любого, важного для лизингополучателя условия функционирования, может привести к ошибочной оценке и отрицательному экономическому эффекту по результатам осуществления лизингового финансирования.

В известных исследованиях [2, 6, 8, 22, 24] проводится оценка воздействия отдельных факторов функционирования предприятия на эффективность его деятельности, однако не учитывается целостность оценки, включающей в себя оценку всех характеристик сред, формирующих данную оценку. Набор факторов внутренней и внешней среды, а так же функциональные связи между ними являются предметом данного исследования.

Для диагностики лизингового климата (RЛК) в границах структурообразующего пространства системы управления лизинговым процессом используется диагностическая шкала, в рамках которой RЛК варьируется в границах {0; 1}, при этом если:

RЛК ≥ 0,33 – лизинговый климат соответствует состоянию «кризис»;

0,33 ≥ RЛК ≤ 0,66 – лизинговый климат соответствует состоянию «стабильность»;

0,36 ≥ RЛК – лизинговый климат соответствует состоянию «рост»;

Для оценки RЛК оценивается N значение i-го блока факторов j-й стратегии управления лизинговым процессом воспользуемся выражением:

(1)

(1)

Лизинговый климат RЛК базируется на основе четырех блоков факторов:

1. Факторы экономического состояния:

(2)

(2)

где  – значение суммы бальной оценки экономического состояния промышленного предприятия;

– значение суммы бальной оценки экономического состояния промышленного предприятия;  – максимальная бальная оценка оценки экономического состояния промышленного предприятия.

– максимальная бальная оценка оценки экономического состояния промышленного предприятия.

2. Факторы инфраструктуры предприятия:

(3)

(3)

где  – значение суммы бальной оценки инфраструктуры промышленного предприятия;

– значение суммы бальной оценки инфраструктуры промышленного предприятия;  – максимальная бальная оценка оценки инфраструктуры промышленного предприятия.

– максимальная бальная оценка оценки инфраструктуры промышленного предприятия.

3. Внешние факторы макроэкономического окружения:

(4)

(4)

где  – значение суммы бальной оценки факторов макроэкономического окружения промышленного предприятия;

– значение суммы бальной оценки факторов макроэкономического окружения промышленного предприятия;  – максимальная бальная оценка оценки факторов макроэкономического окружения промышленного предприятия;

– максимальная бальная оценка оценки факторов макроэкономического окружения промышленного предприятия;

4. Внешние факторы непосредственного окружения:

(5)

(5)

где  – значение суммы бальной оценки факторов макроэкономического окружения промышленного предприятия;

– значение суммы бальной оценки факторов макроэкономического окружения промышленного предприятия;  – максимальная бальная оценка оценки факторов макроэкономического окружения промышленного предприятия.

– максимальная бальная оценка оценки факторов макроэкономического окружения промышленного предприятия.

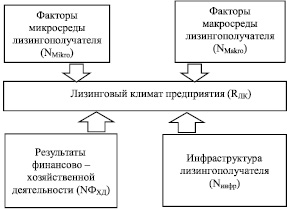

К важным, по нашему мнению, для лизингодателя индикаторам внешней среды можно отнести (рисунок) факторы микросреды и факторы макросреды промышленного предприятия, участвующего в лизинговым процессе [23]. К основным факторам микросреды промышленного предприятия, на наш взгляд, относятся:

– современное состояние и тенденция развития отрасли;

– уровень государственной (региональной или федеральной) поддержки отрасли (промышленного кластера или предприятия), уровень государственных заказов;

– уровень безработицы в регионе.

К факторам макроэкономического окружения промышленного предприятия можно отнести следующие:

– общее состояние и тенденции развития экономики страны;

– динамика ставки рефинансирования Центрального банка;

– уровень зарегистрированной инфляции.

Логическая схема формирования лизингового климата предприятия под влиянием факторов внутренней и внешней среды

Наличие возможности пополнения списка новых оцениваемых характеристик повышает открытость предлагаемой системы построения оценки лизингового климата предприятий, а тем самым повышает адаптивность к вариативности факторов внешней среды реализуемых и перспективных лизинговых проектов. Это в той же мере относится и к факторам и характеристикам внутренней среды промышленных предприятий.

В силу своего разнообразия факторы внешней среды, оценка их в сопоставимом количественном виде будет отличаться низким качеством и рациональностью. Влияние каждого из факторов микро и макро- окружения имеет свою индивидуальную оценку для каждого конкретного лизингового процесса, что не всегда дает возможности градации на основе объективных и измеримых индикаторах. Факторы макросреды и непосредственного окружения не являются стабильными и их влияние меняется в зависимости от изменения макроэкономической конъюнктуры и множества других явлений. Оценка влияния данных факторов на протекание лизингового процесса, учитывая их значительную волатильность, становится сложной задачей, требующей использования динамического подхода. Определение динамики изменения данных факторов во времени может быть переведено в числовую оценку путем трёхбалльной шкалы (табл. 1). Внутренняя среда предприятия как составляющая лизингового климата включает в себя две группы факторов предприятия. Первая группа представлена показателями финансово-хозяйственной деятельности, а вторая показателями инфраструктуры промышленного предприятия-лизингополучателя.

Таблица 1

Оценка влияния макро- и факторов непосредственного окружения

|

№ п/п |

Наименование фактора |

Критерии оценки при 3-х бальной оценке |

|

Макроэкономические факторы (NMakro) |

||

|

1 |

Динамика общего состояния и тенденции развития экономики страны (IВВП) |

IВВП ≤ 1,0–1; IВВП ≈ 1,0–2; IВВП ≥ 1,0–3 |

|

2 |

Динамика ставки рефинансирования Центрального банка (IЦБ) |

IЦБ ≤ 1,0–1; IЦБ ≈ 1,0–2; IЦБ ≥ 1,0–3 |

|

3 |

Динамика уровня зарегистрированной инфляции (IИНФ) |

IИНФ ≤ 1,0–1; IИНФ ≈ 1,0–2; IИНФ ≥ 1,0–3 |

|

Факторы непосредственного окружения (NMikro) |

||

|

4 |

Динамика современного состояния и тенденция развития отрасли (IО) |

IО ≤ 1,0–1; IО ≈ 1,0–2; IО ≥ 1,0–3 |

|

5 |

Динамика лизинговых контрактов с предприятиями государственного сектора и предприятий с государственным участием (IГ/П) |

IГ/П ≤ 1,0–1; IГ/П ≈ 1,0–2; IГ/П ≥ 1,0–3 |

|

6 |

Динамика уровня безработицы в регионе (IБ) |

IБ ≤ 1,0–1; IБ ≈ 1,0–2; IБ ≥ 1,0–3 |

Информационной базой для оценки экономических показателей, М.С. Кувшинову [14] служит обязательная периодическая (поквартальная) бухгалтерская отчетность, выкладываемая в общий доступ в отношении публичных и открытых акционерных обществ Как справедливо отмечено в специальной литературе [7, 10, 21], для инвестора в лице лизингополучателя кроме доступных источников, хоть и обладающих определенной полнотой и достоверностью, необходима информация управленческого характера относительно динамики финансово-хозяйственной деятельности на основе системы периодических оценок.

Результаты финансово-экономической деятельности предприятия характеризуются как эффективностью, так и интенсивностью эксплуатации имущественного комплекса и источников его формирования, образующиеся из прибыльности и платежеспособности, деловой активности, эффективности использования активов и степень их состояния. Результаты оценки экономического состояния предприятия формируются на базе экономического анализа за определенный период времени, как правило квартал и календарный год. Ряд известных исследователей [1, 3, 4, 9, 13] среди экономических состояний различают четыре основных типа: абсолютная, нормальная, неустойчивое и кризисное, каждый из которых характеризуется уровнем дохода предприятия, покрывающий в определенной степени текущие затраты.

Лизинговый климат предприятия тесным образом связан с различными характеристиками результатов его экономической деятельности. В литературе приводят различные показатели для оценки результатов деятельности предприятия. Следовательно, важное значение приобретает систематизация и обобщение инструментария из доступных источников для повышения определенности дальнейшего использования в целях решения задач проводимого исследования. Накопленный научный багаж показывает, что при формировании показателей экономического анализа учитывается большой, но ограниченный набор производственных факторов. Ограниченность факторов связана с тем, что лизинговый климат – это особая характеристика адекватности предприятия к успешной реализации именного лизингового процесса, что в существенной степени идентифицируют и методику оценки лизингового климата и набор показателей от показателей оценки инвестиционного климата.

В табл. 2 приведены обобщенные сводные данные по составу экономических показателей и их применимости к характеристикам деятельности предприятия, оказывающих влияние на лизинговый климат предприятия.

Таблица 2

Характеристика и показатели экономической деятельности предприятия (NФХД)

|

Показатель |

Нормативное значение |

Критерии оценки при 3-бальной оценке |

|

1 |

2 |

3 |

|

Коэффициент абсолютной ликвидности (KАЛ) |

0,25 |

0 ≤ KАЛ ≤ 0,08–1; 0,08 ≤ KАЛ ≤ 0,167–2; 0,167 ≤ KАЛ ≤ 0,25–3 |

|

Коэффициент быстрой ликвидности (KБЛ) |

1,0 |

0 ≤ KБЛ ≤ 0,33–1; 0,33 ≤ KБЛ ≤ 0,67–2; 0,67 ≤ KБЛ ≤ 01,0–3 |

|

Коэффициент текущей ликвидности (KТЛ) |

2,0 |

0 ≤ KТЛ ≤ 0,67–1; 0,67 ≤ KТЛ ≤ 1,33–2; 1,33 ≤ KТЛ ≤ 2,0–3 |

|

Общий коэффициент ликвидности баланса (KЛБ) |

1,0 |

0 ≤ KЛБ ≤ 0,33–1; 0,33 ≤ KЛБ ≤ 0,67–2; 0,67 ≤ KЛБ ≤ 01,0–3 |

|

Коэффициент обеспеченности собственными средствами (KОСС) |

0,1 |

KОСС ≤ 0–1; 0 ≤ KОСС ≤ 0,1–2; KОСС ≤ 0,1–3 |

|

Коэффициент маневренности собственного капитала (KМ) |

0,1 |

KМ ≤ 0–1; 0 ≤ KМ ≤ 0,1–2; KМ ≤ 0,1–3 |

|

Коэффициент автономии (KА) |

0,5 |

KА ≤ 0–1; ≤ KА ≤ 0,5–2; KА ≤ 0,5–3 |

|

Коэффициент финансового левериджа (KФЛ) |

1,0 |

0 ≤ KФЛ ≤ 0,33–1; 0,33 ≤ KФЛ ≤ 0,67–2; 0,67 ≤ KФЛ ≤ 01,0–3 |

|

Коэффициент обеспеченности собственными оборотными средствами (KОСОС) |

0,1 |

KОСОС ≤ 0–1; 0 ≤ KОСОС ≤ 0,1–2; KОСОС ≤ 0,1–3 |

|

Коэффициент покрытия инвестиций (KПИ) |

1,0 |

0 ≤ KПИ ≤ 0,33–1; 0,33 ≤ KПИ ≤ 0,67–2; 0,67 ≤ KПИ ≤ 1,0–3 |

|

Коэффициент мобильности активов (KМА) |

0,75 |

0 ≤ KМА ≤ 0,25–1; 0,25 ≤ KМА ≤ 0,5–2; 0,5 ≤ KМА ≤ 1,0–3 |

|

Коэффициент мобильности оборотных активов (KМОА) |

0,1 |

0 ≤ Kсдикз ≤ 0,23–1; 0,23 ≤ Kсдикз ≤ 0,46–2; 0,46 ≤ Kсдикз ≤ 0,7–3 |

|

Коэффициент обеспеченности запасов собственными средствами (KОЗСС) |

0,7 |

0 ≤ KМА ≤ 0,25–1; 0,25 ≤ KМАИ ≤ 0,5–2; 0,5 ≤ KМА ≤ 0,7–3 |

|

Коэффициент соотношения дебиторской и кредиторской задолженности (Kсдикз) |

1,0 |

0 ≤ Kсдикз ≤ 0,33–1; 0,33 ≤ Kсдикз ≤ 0,67–2; 0,67 ≤ Kсдикз ≤ 01,0–3 |

|

Коэффициент оборачиваемости дебиторской задолженности (KОДЗ) |

– |

Iобор ≤ 1,0–1; Iобор ≈ 1,0–2; Iобор ≥ 1,0–3 |

|

Коэффициент оборачиваемости кредиторской задолженности (KОКЗ) |

– |

|

|

Коэффициент оборачиваемости активов (KОА) |

– |

|

|

Коэффициент оборачиваемости основных средств (KООС) |

– |

|

|

Коэффициент оборачиваемости материально-производственных запасов (KОМПЗ) |

– |

|

|

Коэффициент оборачиваемости собственного капитала (KОСК) |

– |

|

|

Рентабельность активов (RА) |

процент по вкладам |

Iобор ≤ процент по вкладам – 1; Iобор ≈ процент по вкладам – 2; Iобор ≥ процент по вкладам – 3 |

|

Рентабельность основных средств (RОС) |

||

|

Рентабельность материально-производственных запасов (RМПЗ) |

||

|

Рентабельность собственного капитала (RСК) |

процент по кредитам |

Iобор ≤ процент по кредитам – 1; Iобор ≈ процент по кредитам – 2; Iобор ≥ процент по кредитам – 3 |

|

Рентабельность перманентного капитала (RПК) |

Факторы инфраструктуры имея различные характеристики не могут быть рационально оценены в виде количественных показателей. К факторам инфраструктуры предприятия после исключения имеющих схожий смысл можно отнести следующие группы показателей (табл. 3). Каждый из представленных факторов внутренней среды в одинаковых условиях для каждого отдельного лизингового процесса может иметь различное значение на эффективность лизингового процесса при принятии управленческих решений при его протекании.

Формирование какой-либо шкалы значений как мало информативен, так и затруднителен вследствие различия их природы. Нам представляются следующие характеристики инфраструктуры предприятия важными для условий протекания лизингового процесса:

– энергетическая;

– транспортная;

– организационно-производственная.

Таблица 3

Факторы инфраструктуры предприятия (bИНФР) и его внутренней среды (NИНФР)

|

Характеристика инфраструктуры |

Показатель |

Критерии оценки при 3-бальной оценке |

||

|

Энергетическая |

Наличие газового и энергогенерирующего хозяйства |

Не отвечает требованиям лизингового процесса (1 балл) |

Частично отвечающая требованиям лизингового процесса (2 балла) |

Полностью отвечающая требованиям лизингового процесса (3 балла) |

|

Обеспеченность теплосиловой инфраструктурой |

||||

|

Обеспеченность электросиловой инфраструктурой |

||||

|

Транспортная |

Наличие железнодорожного тупика с связи с сетью РЖД |

|||

|

Наличие дороги с твердым покрытием до региональных и федеральных дорог общего пользования |

||||

|

Наличие собственных транспортных ресурсов |

||||

|

Организационно-производственная |

Наличие складской инфраструктуры |

|||

|

Наличие ремонтных мощностей и ресурсов |

||||

|

Наличие собственного инструментального хозяйства |

||||

Представленная методика оценки лизингового климата на основе оперативных показателей деятельности промышленного предприятия, факторов инфраструктуры и факторов внешней среды и позволяет получить аналитическую информацию для управления лизинговым процессом и возможной регенерации его стратегии.

Статья написана при поддержке гранта №19-010-00235

Библиографическая ссылка

Рябчук П.Г. МЕТОДИКА ОЦЕНКИ ЛИЗИНГОВОГО КЛИМАТА ПРОМЫШЛЕННОГО ПРЕДПРИЯТИЯ // Вестник Алтайской академии экономики и права. – 2019. – № 6-1. – С. 127-134;URL: https://vaael.ru/ru/article/view?id=602 (дата обращения: 16.04.2024).