Введение

Современное государственное устройство Российской Федерации подразумевает наличие значительного количества субъектов, которые, имея одинаковый статус, отличаются по размеру, численности населения, характеризуются различным уровнем социально-экономического развития, специфическими чертами организации хозяйства, существенно отличающимся финансовым потенциалом и разнородной региональной финансовой инфраструктурой.

В этих условиях повышается значимость эффективного применения различных инструментов государственного регулирования, которые позволяют нивелировать негативные последствия различных экономических шоков и обеспечить условиях для стабильного устойчивого развития как отдельных субъектов РФ, так и в целом всего хозяйства страны.

Цель исследования – определение подходов к оценке влияния каналов трансмиссионного механизма на целевые ориентиры денежно-кредитной политики на региональном уровне.

Материалы и методы исследования

Данная статья направлена на решение фундаментальной проблемы повышения эффективности реализации денежно-кредитной политики с учетом дифференциации реакций региональных финансовых системы на использование различных финансовых инструментов.

Теоретико-методологической базой исследования послужили работы отечественных и зарубежных авторов, посвященные изучению вопросов содержания государственной денежно-кредитной политики, функционирования каналов трансмиссионного механизма, построения функциональных зависимостей изменения ключевых индикаторов регионального экономического развития при возникновении монетарных шоков.

Информационной базой работы являются аналитические и стратегические документы Центрального Банка РФ, определяющие основные направления единой государственной денежно-кредитной политики в России и специфику использования комплекса финансовых инструментов, а также положения нормативных актов, регламентирующих деятельность основных финансовых органов в РФ и организационные принципы реализации монетарной политики, в частности, Федеральный закон от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».

Некоторые выводы, сформулированные в процессе исследования, базируются на предыдущих исследованиях авторов, представленные в ранее опубликованных работах [1, 2]. Авторами применяются следующие научные методы и инструменты: графический и табличный метод для наглядного представления данных, методы системного анализа, методы обобщения, типологизации и классификации, исторический и нормативный методы исследования.

Результаты исследования и их обсуждение

Денежно-кредитная политика является составляющей общей государственной финансовой политики и представляет собой комплекс мер и мероприятий, направленных на регулирование финансовых процессов и денежных потоков с помощью монетарных инструментов.

В России формируют основные цели и приоритеты денежно-кредитной политики, а также реализуют ее на практике ключевые финансовые органы – Банк России и Министерство финансов РФ. Согласно Федеральному закону «О Центральном банке Российской Федерации (Банке России)» основной целью денежно-кредитной политики Банка России является защита и обеспечение устойчивости рубля посредством поддержания ценовой стабильности, в том числе для формирования условий сбалансированного и устойчивого экономического роста [3]. Таким образом, в настоящее время использование различных инструментов денежно-кредитной политики направлено на достижение целевого значения инфляции и создание условий для поддержания эффективного курса национальной валюты, при котором возможно обеспечить экономический рост и развитие экономики.

В настоящее время денежно-кредитная политика в РФ реализуется централизовано на государственном уровне в рамках решений, принимаемых федеральными органами государственной власти. Основные инструменты монетарного регулирования используются с учетом общегосударственных процессов и основных макроэкономических показателей, при этом участие регионального уровня в системе принятия монетарных решений сводится к минимуму.

Ключевыми инструментами современной денежно-кредитной политики в России являются процентные ставки по операциям Банка России (прежде всего, основной монетарный инструмент – ключевая ставка), установление резервных требований по банковским операциям, рефинансирование банков, операции на открытом рынке, эмиссия облигаций, операции с валютой, установление ориентиров роста денежной массы и прямых количественных ограничений [3]. Указанный перечень инструментов формирует несколько основных каналов воздействия денежно-кредитной политики на финансовые процессы, среди которых процентный канал (имеет ключевое значение), валютный канал, балансовый канал, канал благосостояния, кредитный канал, канал ожиданий. Реже выделяют другие менее значимые каналы трансмиссионного механизма (например, канал международной торговли, канал принятия риска, канал издержек и ряд других [4]).

Обратимся к вопросу влияния различных трансмиссионных каналов передачи импульсов реализуемой на национальном уровне денежно-кредитной политики на региональные системы. Перечень каналов трансмиссионного механизма представим согласно классификации, принятой в Основных направлениях единой государственной денежно-кредитной политики на 2024 год и период 2025 и 2026 годов [5].

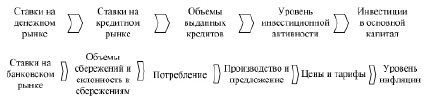

Общая схема воздействия каналов трансмиссионного механизма на региональные экономические процессы представлена на рисунке 1.

Безусловно, среди инструментов денежно-кредитной политики наиболее значимое воздействие на региональные экономические процессы оказывает ключевая ставка Центрального Банка РФ. Она оказывает влияние через инструменты денежного рынка на стоимость банковских продуктов и цену заемных ресурсов (через процентный канал трансмиссионного механизма) и, следовательно, прямо или косвенно определяет индикаторы, характеризующие процессы сбережения, потребления, уровень цен и инвестиционную активность, которые в свою очередь определяют совокупный спрос, предложение и темпы экономического роста в отдельных регионах.

Согласно данным Банка России [5] в последние несколько десятилетий наблюдается усиление воздействия различных каналов трансмиссионного механизма на экономические процессы. Среди фундаментальных факторов, обеспечивающих данную тенденцию, следует выделить укрепление финансовой системы, повышение доступности для хозяйствующих субъектов кредитных средств для финансирования инвестиций в основной капитал, активное использование населением кредитных ресурсов для расширения потребления, повышение возможностей формирования сбережений, рост российского рынка облигаций и усиление активности как населения, так и организаций на рынке ценных бумаг. Сохранение данных тенденций в будущем позволяет Банку России прогнозировать повышение значимости таких каналов трансмиссионного механизма как процентный канал, узкий и широкий каналы кредитования, балансовый канал и канал благосостояния. Одновременно, с учетом процессов импортозамещения, а также отказа от использования валют недружественных стран для проведения расчетов при международных операциях следует в перспективе ожидать снижение влияния валютного канала на экономические процессы.

Признавая рациональность позиции о росте влияния ключевых каналов трансмиссионного механизма на экономические процессы в последние годы, нельзя не отметить ряд факторов, которые в настоящее время снижают возможности воздействия финансовых органов власти на основные индикаторы монетарной политики. К таким факторам следует отнести:

1. Финансовые шоки, связанные с антироссийскими санкциями, принятыми со стороны западных стран в 2022 году, которые в краткосрочном периоде привели к возникновению кризиса ликвидности и оттока долгосрочных депозитных ресурсов на банковском рынке, «инфляционным скачкам».

2. Последствия пандемии Covid-19, в связи с которыми органам власти пришлось в значительной степени скорректировать рыночный механизм формирования стоимости кредитных ресурсов за счет активной поддержки инвестиционных процессов со стороны государства.

3. Широкое использование программ льготного кредитования (прежде всего, на ипотечном рынке), которые позволяют привлекать различным экономическим субъектам кредитные ресурсы по ставкам гораздо ниже рыночных и без учета существующей и прогнозируемой динамики ключевой ставки.

В научной литературе попытки оценить дифференциацию реакций регионов на монетарные шоки и решения, принимаемые государственными органами власти в области денежно-кредитной политики, предпринимались неоднократно. Наиболее значимые и масштабные статистические исследования в последние годы были проведены такими отечественными учеными как В. Напалков, А. Новак, А. Шульгин, Л.Л. Сперанская, А. Шевелев, М. Квактун, К. Вировец, О. Демидова, Е. Карнаухова, Д. Коршунов, А. Мясников, С. Серегина.

Рис 1. Воздействие каналов трансмиссионного механизма на региональные экономические системы (составлено авторами)

В своем исследовании В. Напалков, А. Новак, А. Шульгин [6] анализируют неоднородную реакцию регионов РФ на единую денежно-кредитную политику. Авторы на базе математического моделирования рассматривают спектр вопросов, связанных с выделением факторов, формирующих реакцию региональной инфляции на шоки государственной монетарной политики. На базе GVAR-модели авторами установлено, что для 77 из 80 субъектов РФ оценка 5-летнего накопленного отклика базовой инфляции оказалась значимой. Значительная реакция на денежно-кредитные шоки характерна для регионов, где высоки доля добывающих отраслей в ВРП, доля кредитов, выданных предприятиям, связанным с обрабатывающим сектором, доля кредитов, выданных малым предприятиям региона, а также региональный уровень безработицы.

Значительное внимание вопросам оценки реакции региональных систем на использование инструментов денежно-кредитной политики уделяет в своих работах Л.Л. Сперанская. В фокусе ее внимания находится трансмиссионный канал процентной ставки и его влияние на региональные показатели инвестиционной активности [7] и индекс промышленного производства [8], которые формируют базис для экономического развития региона. Л.Л. Сперанской к факторам, являющимся статистически значимыми при оценке степени влияния денежно-кредитной политики на региональные системы, были отнесены уровень развития региональной банковской системы и степень участия региона в мировой торговле.

А. Шевелевым, М. Квактуном и К. Вировцом [9] проведены комплексные исследования, направленные на оценку влияния денежно-кредитной политики на инвестиционною активность в субъектах РФ. Авторы на базе использования структурной векторной авторегрессии и метода регуляризации Elastic Net оценили отклики региональных финансовых систем на изменение ставок на межбанковском рынке вследствие принятия решений о повышении или понижении основного инструмента денежно-кредитной политики – ключевой ставки. Наиболее важные выводы, к которым приходят исследователи, связаны с выявлением факторов, обуславливающих степень реакции на шоки денежно-кредитной политики. Так, в качестве ключевых факторов, определяющих возможное изменение инвестиционной активности при использовании монетарных инструментов, авторы выделяют структуру регионального хозяйства и относительные размеры импорта по отношению к валовому региональному продукту региона. В частности, чем выше в структуре экономики субъекта РФ доля обрабатывающего сектора и отрасли строительства (соответственно, ниже доля добывающих отраслей), а также чем ниже объемы импорта относительно размеров произведенного регионом продукта, тем более значительная реакция наблюдается по показателям инвестиционной активности на территории при возникновении шоков денежно-кредитной политики.

В центре внимания ученых также находились вопросы, связанные с ассиметричным влиянием денежно-кредитной политики на темпы роста реальных среднедушевых доходов в отдельных субъектах РФ. В частности, Демидовой О., Карнауховой Е., Коршуновой Д., Мясниковым А. и Серегиной С. [10] на базе применения пространственной авторегрессионной модели установлено ассиметричное влияние ключевой ставки на темпы роста реальных доходов в разных регионах. В качестве значимых факторов, обуславливающих ассиметричную реакцию, выделены промышленный состав региона и концентрация малых предприятий. Выводы, представленные в работе, коррелируют с выводами, полученными в рамках крупных исследований по данной тематике в зарубежных странах: США [11], Великобритании [12], стран Еврозоны [13] и др.

Таким образом, установлено, что реализуемая на принципах централизации денежно-кредитная политика, не учитывающая региональную дифференциацию и уровень социально-экономического развития отдельных территорий, не способна оказывать одинаковое влияние на финансовую ситуацию в отдельных субъектах РФ. Это, в конченом итоге, приводит к заметным различиям значений финансовых показателей по субъектам РФ, которые являются ключевыми индикаторами эффективности денежно-кредитной политики. Так, например, годовой индекс потребительских цен, который является одним из ключевых показателей уровня инфляции, в 2022 году в отдельных регионах различался более чем в три раза (индекс потребительских цен в 2022 году в Республике Ингушетия составил – 118,64, а в Чукотском автономном округе – 105,67), различия по данному показателю за более длительный период также достаточно существенны (в 2,0 раза) [14].

Обобщение представленных в научной литературе исследований позволило авторам выделить основные факторы, которые обуславливают реакцию на применение различных инструментов денежно-кредитной политики через основные каналы трансмиссионного механизма (таблица).

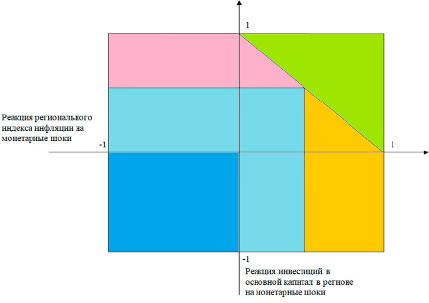

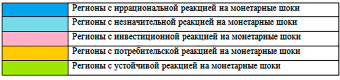

Подтвержденный вывод о неоднородном влиянии денежно-кредитной политики на региональные финансовые процессы позволил сформировать авторский подход к кластеризации и систематизации субъектов РФ по сочетанию типов отклика на воздействие различных каналов трансмиссионного механизма. Общая схема такой систематизации представлена на рисунке 2.

Авторский подход основан на построении зависимостей между ключевыми полями (экономическими процессами), которые подвержены воздействию различных каналов трансмиссионного механизма. В частности, первая зависимость может быть представлена в виде цепочки итоговым индикатором которой является показатель инвестиций в основной капитал (данная функциональная зависимость определяет инвестиционную реакцию региона на монетарные шоки).

Влияние каналов трансмиссионного механизма на региональные финансовые системы

|

Канал трансмиссионного механизма |

Механизм передачи импульса |

Основные факторы, определяющие воздействия канала на региональные системы |

|

Процентный канал |

Оказание влияния на инвестиционную и деловую активность через регулирование денежной массы и процентные ставки на финансовом рынке. |

Связь значима для регионов, которые характеризуются высоким уровнем развития банковского сектора, наличием существенной доли малого и среднего бизнеса в хозяйстве региона, дифференцированной структурой хозяйства |

|

Балансовый канал (широкий канал кредитования) |

Оказание влияния через влияние денежной массы на стоимость финансовых активов (прежде всего, акций). Падение стоимости ценных бумаг приводит к росту процентной премии за привлеченные (кредитные) ресурсы. |

Значим для регионов, в которых работают крупные корпорации и развит внутренний рынок ценных бумаг. |

|

Узкий кредитный канал |

Оказание влияния на кредитную активность банков через регулирования нормы обязательных резервов. |

Проявляется в регионах, где развит банковский сектор и значительна доля кредитных ресурсов в совокупных источниках инвестиций в основной капитал. |

|

Канал благосостояния |

Оказание влияние на совокупный спрос через увеличение благосостояния населения, которое в свою очередь растет при увеличении стоимости финансовые активов и повышении денежной массы. |

Значим для регионов, характеризующихся высоким благосостоянием населения, а также высокой активностью населения при формировании сбережений и инвестировании в финансовые активы |

|

Валютный канал |

Оказание влияния на экономические процессы через валютный курс. Снижение спроса на национальную валюту приводит к росту чистого экспорта и совокупного спроса. |

Значим для регионов, в структуре хозяйства которых преобладают крупные корпорации, ориентированные на экспортно-импортные операции |

|

Канал ожиданий |

Специфический канал трансмиссионного механизма, который проявляется в учете инфляционных ожиданий, а также ожиданий дальнейшего изменения ключевой ставки при принятии решений в области потребления, сбережения и инвестирования со стороны банков, предприятий и населения. |

Усиливает влияние на региональные процессы процентного и валютного канала трансмиссионного механизма. Значим для тех регионов, где будет наблюдаться активный отклик на применение инструментов процентного и валютного канала. |

|

Прочие факторы |

К прочим факторам следует отнести факторы, которые оказывают косвенное воздействие на целевые ориентиры денежно-кредитной политики, в частности, внешние факторы, меры других составляющих экономической политики (кроме денежно-кредитной), структурные и институциональные факторы, другие немонетарные факторы |

Отдельные каналы данной группы могут оказывать влияние на отдельные регионы, характеризующиеся определенной спецификой хозяйства и уровнем финансового развития |

Рис. 2. Систематизации субъектов РФ по сочетанию типов отклика на воздействие различных каналов трансмиссионного механизма (составлено авторами)

Рис. 3. Взаимосвязь ключевых полей (региональных экономических процессов) с учетом воздействия инструментов денежно-кредитной политики (составлено авторами)

Вторая зависимость учитывает реакцию региональной системы сбережения и потребления на использование инструментов денежно-кредитной политики. Ключевым индикатором, который отражает результат реализации данной функциональной зависимости, является индекс инфляции в регионе (данная функциональная зависимость определяет потребительскую реакцию региона на монетарные шоки) (рисунок 3).

В целом отнесение субъектов РФ к конкретной модели позволяет сформировать механизм частичной дифференциации денежно-кредитной политики Банка России с учетом региональной спецификации, активизировать вовлечение региональных банковских систем в инвестиционные процессы и усилить их кредитную активность, повысить обоснованность реализации государственных программ льготного кредитования в отдельных регионах (в частности, такой подход представляется эффективным при реализации предложения Банка России о дифференциации по субъектам РФ ставок по льготной ипотеке [15]).

Заключение

Денежно-кредитная политика, реализуемая в нашей стране на современном этапе, характеризуется принципами централизации, учета геополитических и макроэкономических условий, направленностью на достижение целевых значений по ключевым индикаторам ценовой динамики и инфляции, и включает в себя комплекс разнообразных монетарных инструментов (таких, как ключевая ставка, нормы резервирования, рефинансирование банков, операции на рынке ценных бумаг и валютном рынке, в том числе связанные с размещением государственных облигаций, регулирование денежной массы и др.), которые через систему каналов трансмиссионного механизма воздействуют на ключевые экономические процессы как на уровне государства, так и на региональном уровне.

Обобщение как классических трудов в области влияния денежно-кредитной политики на территориальные финансовые системы, так и крупных современных исследований, направленных на выявление статистически значимых взаимосвязей монетарных шоков и региональных инфляционных и инвестиционных процессов, а также проведенные исследования в области формирования и использования общего финансового потенциала регионов, позволили авторам данной работы констатировать наличие различий в региональной восприимчивости к применению монетарных инструментов, обусловленной такими факторами как финансовый потенциал территории, структура хозяйства региона и доля финансовых секторов в общем объеме валового регионального продукта, степень развития банковской сферы региона и ее структура, инвестиционная привлекательность региона и инвестиционный баланс территории. Данные факторы в значительной степени формируют специфический отклик каждого отдельного региона на возникающие финансовые шоки

Проведенные исследования позволили сформировать авторский подход к систематизации субъектов РФ по их реакции на воздействие различных каналов трансмиссионного механизма, основанный на построении зависимостей между ключевыми полями (экономическими процессами), которые подвержены воздействию различных каналов трансмиссионного механизма.

Исследование выполнено в рамках темы НИР 123012500049-5 «Стратегические подходы к управлению финансово-инвестиционным потенциалом для обеспечения финансовой безопасности устойчивого развития арктических регионов РФ в условиях новой геополитической реальности».

Библиографическая ссылка

Бадылевич Р.В., Вербиненко Е.А. МЕТОДОЛОГИЧЕСКИЕ ПОДХОДЫ К ОЦЕНКЕ ВОЗДЕЙСТВИЯ ИНСТРУМЕНТОВ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ НА РЕГИОНАЛЬНЫЕ ЭКОНОМИЧЕСКИЕ ПРОЦЕССЫ // Вестник Алтайской академии экономики и права. – 2023. – № 11-3. – С. 334-342;URL: https://vaael.ru/ru/article/view?id=3096 (дата обращения: 16.05.2024).