Введение

Для современной рыночной экономики страхование сегодня является неотъемлемой частью, поскольку посредством существующих механизмов позволяет минимизировать финансовые последствия возникающих в процессе различной деятельности рисков [1, 2]. Страхование выступает в качестве финансового стабилизатора экономики, поскольку позволяет компенсировать возникающий в процессе производственно-экономической деятельности ущерб [3, 4]. Для России страхование является довольно новым направлением в финансовой системе и динамичное развитие получило только в последнее десятилетие [5, 6]. При этом, с учетом специфики Российской экономики одним из наиболее важных направлений является страхование в сельском хозяйстве, позволяющем компенсировать потери аграриев в случае гибели урожаев или скота [7, 8]. Также, с учетом существования ряда обязательных видов страхования, таких как ОСАГО и ОМС, предопределяет стабильность функционирования страхового рынка в России. Обязательные виды страхования характеризуются меньшей прибыльностью и рентабельностью, поскольку имеют ряд государственных ограничений [9, 10]. В то же время добровольные виды страхования обладают большим объемом свобод и возможностей повышения прибыльности, поскольку преимущественно имеют рыночное регулирование [11, 12]. Ухудшение экономической ситуации на фоне вызванного пандемией усиления кризиса привело к спаду на рынке страхования, снижению оборота и прибыли страховщиков [13]. При этом произошло изменение и структуры страхового рынка: ряд направлений добровольного страхования оказались практически не востребованы, устойчивую позицию удалось сохранить только обязательным видам страхования [14, 15].

Цель исследования – провести оценку развития страхового рынка Курской области в условиях усиления кризиса, выявить сложившиеся под влиянием кризиса тенденции и их причины.

Материал и методы исследования

В ходе исследования использовались статистические данные о развитии рынка страхования в Курской области в период 2018-2022 гг. [16]. На первом этапе исследования дается оценка динамики общей численности страховых организаций региона, уровня средней заработной платы в отрасли и ее вклада в формирование ВДС. На втором этапе исследования рассмотрена динамика финансовых результатов деятельности страховых компаний и объем инвестиций в основной капитал. Период исследования определен 2018-2022 гг., при этом 2018 год выбран в качестве базисного, поскольку отражает состояние страхового рынка региона до усиления кризиса. Сопоставление с данными за 2020 и 2022 года позволяет оценить произошедшие изменения. Исследование проводилось с использованием целого ряда методов и подходов, в том числе: интеллектуальный анализ данных и общенаучные инструменты анализа.

Результаты исследования и их обсуждение

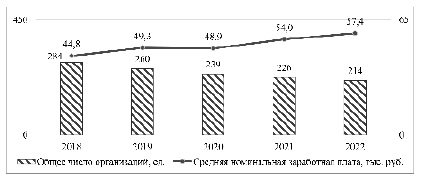

Общее число субъектов страхового рынка Курской области в исследуемом периоде сохраняет устойчивую динамику к снижению, что во многом может быть обусловлено усилением кризиса в экономике. Так, в 2018 году в регионе насчитывалось 284 организации, а уже в 2019 году их число сократилось до 260. В 2020 году динамика к снижению сохранилась, в результате чего в Курской области число субъектов страхового рынка снизилось до 239. В 2021-2022 гг. динамика к снижению усилилась, в результате чего в отчетном периоде общее число страховых организаций составило 214. В период 2018-2020 гг. темп снижения составил 15,8%, а за последние 3 года – еще 10,5%. Общее снижение числа субъектов страхового рынка в Курской области за 5 лет составило около 25%, что является существенным (рисунок 1).

Рис. 1. Динамика общего числа организаций и средней заработной платы на рынке страхования Курской области в 2018-2022 гг.

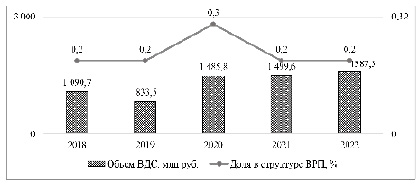

Рис. 2. Динамика объема валовой добавленной стоимости, формируемой страховыми организациями, и их доля в структуре ВРП Курской области в 2018-2022 гг.

Средний размер заработной платы на рынке страхования Курской области растет в исследуемом периоде: в 2018 году показатель составлял 44,8 тыс. руб., а к 2019 году вырос до 49,3 тыс. руб. После снижения уровня средней заработной платы в отрасли страхования до 48,9 тыс. руб., в 2021-2022 гг. отмечен динамичный прирост до 54 и 57,4 тыс. руб. соответственно. Если в период 2018-2020 гг. прирост средней заработной платы составил всего лишь 9,2%, то за последние 3 года средняя заработная плата выросла более чем на 17,4%.

Объем валовой добавленной стоимости (ВДС), формируемой в отрасли страхования, в 2018 году составлял 1090,7 млн руб., а к 2019 году снизился на 23,6% – до 833,5 млн руб. В 2020 году отмечен рост ВДС от страховой деятельности практически вдвое – до 1485,8 млн руб., а в период 2021-2022 гг. темп прироста были невысокими. В результате, в 2022 году ВДС Курской области от страховой деятельности составила 1587,5 млн руб., что выше уровня 2020 года на 7%, а уровня базисного периода – на 45,5%. Несмотря на спад в 2019 году, последние годы характеризуются сохранением устойчивого объема ВДС, формируемого на страховом рынке региона (рисунок 2).

Несмотря на большой объем формируемой на страховом рынке региона ВДС, в относительном выражении доля данного вида деятельности является несущественной.

В 2018-2019 годах доля страхования в структуре ВРП региона составляла 0,2%, а к 2020 году выросла до 0,3%. В 2021-2022 гг. отмечено снижение доли страховой деятельности в общем объеме ВРП Курской области до уровня базисного периода – 0,2%.

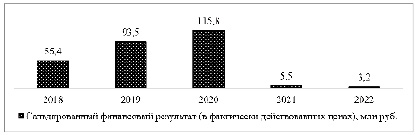

Говоря о результативности деятельности субъектов страхового рынка региона, необходимо отметить, что в 2018-2020 гг. сальдированный финансовый результат был положительным и сохранял тенденцию к росту. В 2018 году объем прибыли страховщиков составил 55,4 млн руб., а к 2020 году вырос до 115,8 млн руб., что является наибольшим значением в исследуемом периоде и вдвое выше уровня базисного периода. В 2021-2022 гг. отмечен существенный спад прибыли страховщиков: в 2021 году показатель составил 5,5 млн руб., а в 2022 году еще меньше – 3,2 млн руб., что свидетельствует о снижении результативности и эффективности деятельности (рисунок 3).

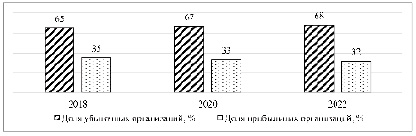

В структуре страховых организаций региона как в 2018, так и в 2020 и 2022 годах доля убыточных составляла более 60%, при этом к отчетному периоду отмечена динамика к росту удельного веса убыточных организаций с 65% до 68%. (рисунок 4).

При этом доля прибыльных организаций снизилась с 35% в 2018 году до 32% к 2022 году. Это свидетельствует о том, что финансово-экономическая деятельность на рынке страхования региона находится в состоянии спада.

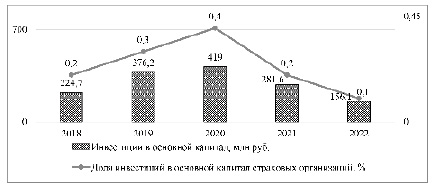

Оценка инвестиционной активности в отрасли страхования региона показала, что в 2018-2020 гг. сохранялась динамика к росту общего объема инвестиций. В базисном периоде инвестиции в основной капитал отрасли страхования составлял 224,7 млн руб., а к 2019 году вырос на 67% – до 376,2 млн руб. В 2020 году динамика к росту усилилась, в результате чего общий объем инвестиций вырос еще на 11,4% – до 419 млн руб. В 2021-2022 гг. наметилась устойчивая отрицательная динамика в изменении объема инвестиций в основной капитал отрасли страхования. В результате, к 2021 году спад составил 33%, а к 2022 году – еще 45%, при этом общий объем инвестиций в основной капитал снизился до 281,6 и 156,1 млн руб. соответственно (рисунок 5).

Рис. 3. Динамика сальдированного финансового результата деятельности страховых организаций Курской области в 2018-2022 гг., млн руб.

Рис. 4. Изменение доли убыточных и прибыльных страховых организаций в Курской области в 2018-2022 гг.

Рис. 5. Динамика общего объема и удельного веса инвестиций в основной капитал страховых организаций Курской области в 2018-2022 гг.

Доля инвестиций в основной капитал страхования в общей структуре инвестиций в основной капитал региона составляла в 2018 году 0,2%, а в 2019-2020 гг. увеличивалась на 0,1% и составила 0,4%, что является наибольшим уровнем. В 2021 году отмечен спад доли инвестиций в основной капитал страхования до 0,2%, а к 2022 году – до 0,1%.

Заключение

В условиях кризиса страховой рынок Курской области находится в состоянии стагнации, что подтверждается сокращением общего числа участников рынка более чем на 25%. В 2022 году в регионе начитывается 214 субъектов страхового дела, а средний уровень оплаты труда в отрасли вырос до 57,4 тыс. руб. Доля отрасли страхования в общей структуре ВРП Курской области составляет всего лишь 0,2% и является несущественной, при этом в абсолютном выражении объем ВДС страхового рынка составила 1587,5 млн рублей. Финансовый результат на страховом рынке региона в 2018-2020 гг. сохранял устойчивую динамику к росту до 115,8 млн руб., а в последние 2 года кратно сократился и не превышает даже 10 млн руб., что свидетельствует об ухудшении ситуации. С учетом особенностей сферы страхования в Курской области отмечается высокий удельный вес убыточных предприятий – более 65%, в то время как доля прибыльных организаций не превышает 35%. В инвестиционной поддержке отрасли также отмечен спад: наибольший объем инвестиций в основной капитал наблюдался в 2020 году, а в 2021-2022 гг. доля инвестиций в основной капитал снизилась с 0,4% до 0,1%. В целом, актуальная ситуация на страховом рынке региона характеризуется сохранением негативных тенденций, вызванных усилением экономического кризиса.

Библиографическая ссылка

Сукманов Э.В., Заикина М.А., Дуплин В.В., Стам Е.Б. РАЗВИТИЕ СТРАХОВОГО РЫНКА РЕГИОНА В УСЛОВИЯХ УСИЛЕНИЯ КРИЗИСА // Вестник Алтайской академии экономики и права. – 2023. – № 10-3. – С. 416-421;URL: https://vaael.ru/ru/article/view?id=3062 (дата обращения: 16.05.2024).