Введение

Рынок лизинга в России оказывает существенное влияние на развитие предпринимательского сектора экономики, особенно на малое и среднее предпринимательство (МСП). Для МСП лизинг является одним из важнейших способов финансирования модернизации производственных процессов, поскольку малый и средний бизнес ограничен в кредитовании. Характерной чертой российской экономики является высокий износ основных фондов предприятий, например, в 2022 г. он составил 48,3%, что свидетельствует о перспективном росте лизинговых услуг, поэтому анализ развития рынка лизинга в России требует дальнейшего изучения.

Цель исследования заключается в систематизации результатов развития рынка лизинга в России.

Материал и методы исследования

Материалами для исследования послужили труды отечественных авторов, нормативно-правовые документы, официальные статические данные о развитии рынка лизинга.

В процессе написания работы использованы методы эмпирического и теоретического исследования: системный, обобщения, группировки, функционально-средовой и другие.

Результаты исследования и их обсуждение

В России лизинг в своем развитии прошел четыре этапа, и это было связано с принятием федеральных законов и других нормативных документов о лизинге.

На первом этапе (до 1990-х годов) применение и становление лизинга в российской экономике было связано с принятием таких документов, как Основы законодательства СССР об аренде от 23.10. 1989 года №810-1 и письмо Госбанка СССР от 16.02. 1990 года №270 «О плане счетов бухгалтерского учета». В последнем документе был прописан порядок отражения аренды и лизинга в бухгалтерском учете. На данном этапе лизинг в основном рассматривался как форма приобретения и реализация крупногабаритного оборудования [1,2].

На втором этане (с начала 1990 гг. до середины 1990 гг.) лизинг развивался на основе норм законодательства об аренде, так как лизинговое законодательство не было принято на федеральном уровне. С середины 1990-х годов лизинг развивался как услуга финансового посредничества. Для второго периода развития лизинга характерно создание лизинговых компаний с участием государственных структур, целью создания которых являлось обновление основного капитала, негосударственные лизинговые фирмы учреждались банками.

Для третьего этапа развития лизинга (середина 90-х гг. до 2002 г.) характерно утверждение специального закона о лизинге ФЗ «О финансовой аренде (лизинге)», в законе дано понятие лизинговой деятельности, как вида инвестиционной деятельности по приобретению имуществ и передаче его в лизинг. Целями закона являются развитие форм инвестиций в средства производства на основе лизинга, защита прав участников лизинговых сделок [3]. Целью ФЗ «О присоединении Российской Федерации к Конвенции УНИДРУА «О международном финансовом лизинге» от 08.02.1998г. №16 [4] является увеличение спроса на лизинговые сделки на мировом уровне. Большую роль в становлении лизинга стало принятие 2 части Гражданского Кодекса России (1996 г.) Все документы, относящиеся к лизингу должны рассматриваться в соответствии с ГК [5].

Временные рамки четвертого этапа развития лизинга обозначены со второй половины 2001 года по настоящее время. В рамках данного этапа происходит реформирование правового поля регулирования лизинга в России. 25 глава Налогового кодекса (2002г.) закрепила льготный налоговый режим для проведения лизинговых операций.

Рис. 1. Показатели объема нового бизнеса и сумма новых договоров рынка лизинга, млн руб.

Проанализировать современный рынок лизинга можно на основе статистических показателей. Одним из таких показателей развития рынка лизинга является объем нового бизнеса, который отражает стоимость предметов лизинга, переданных в использование лизингополучателям, за анализируемый период. Другим индикатором рынка лизинга выступила сумма новых договоров лизинга. Параметр включает в себя совокупность платежей по договорам лизинга, заключенным в анализируемый период. Динамика изменения показателей представлена на рисунке 1 [6].

По итогам 2022 года объем нового бизнеса в денежном выражении сократился на 13,2% по сравнению с прошлым годом и составил 1 980 млн руб. Объем нового бизнеса оказался более уязвим перед сегодняшней ситуацией, которая обострила проблему нехватку предметов лизинга, чем перед вспышкой COVID-19 в 2020 году. Так как, объем нового бизнеса снизился лишь на 5% по сравнению с 2021 годом. Аналогичным образом изменилась и сумма новых договоров лизинга, которая сократилась на 161 млн руб. в 2022 году по сравнению с 2021 годом.

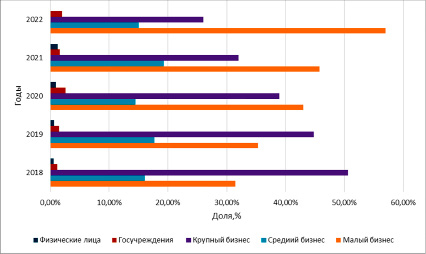

Структурирование рынка лизинга по субъектам экономики наглядно представлено на рис. 2 [6].

Последние годы лизинговыми услугами пользуются преимущественно субъекты малого бизнеса. Его доля в 2022 году составляет 57% от общего числа. Такая тенденция сохраняется на протяжении последних пяти лет. Доля среднего бизнеса из года в год придерживается баланса и варьируется от минимального значения 14,5% в 2020 году до максимального 19,3% в 2021 году. Динамика использования лизинга субъектами крупного бизнеса с 2018 года по 2022 год идет на спад и составляет 50,6% и 26,6% соответственно. Крупный бизнес отказывается от лизинга, возможно ввиду того, что финансовые возможности крупных компаний позволяют избежать различные виды кредитования и отсутствует нужда пользоваться оборудованием в краткосрочном периоде, который подразумевает собой условия невыкупного лизинга. Физические лица из года в год отказываются от использования лизинговых услуг. Самый высокий показатель использования лизинга физическими лицами зафиксирован в 2021 году и составляет 1,3% от общего числа, в 2022 году лизинг физическими лицами вообще не был использован. Использование услуг лизинга государственными учреждениями за анализируемый период не превышает 3%.

Кроме этого, рынок лизинга может быть структурирован по сегментам (таблица) [6].

Рис. 2. Структура нового бизнеса лизинга по субъектам экономики, %

Динамика рынка лизинга по сегментам за 2018-2022 гг., %

|

Сегменты |

2018 |

2019 |

2020 |

2021 |

2022 |

|

Грузовой автотранспорт |

18,7 |

18,5 |

21,1 |

22,8 |

29,1 |

|

Легковые автомобили |

15,9 |

15,4 |

20,0 |

20,2 |

17,1 |

|

Строительная и дорожная техника |

7,5 |

7,5 |

11,2 |

13,3 |

16,0 |

|

Железнодорожная техника |

25,9 |

19,5 |

13,2 |

10,7 |

12,3 |

|

Авиационный транспорт |

12,6 |

6,4 |

4,9 |

7,2 |

3,2 |

|

Оборудование для нефте- и газо-добычи и переработки |

1,6 |

2,1 |

3,0 |

4,4 |

1,8 |

|

Сельскохозяйственная техника |

2,3 |

1,9 |

4,7 |

4,0 |

5,2 |

|

Суд (морские и речные) |

4,1 |

9,9 |

6,9 |

3,8 |

2,4 |

|

Автобусы и троллейбусы |

0,0 |

0,0 |

2,6 |

2,6 |

2,6 |

|

Машиностроительное, металлообрабатывающее и металлургическое оборудование |

1,7 |

1,6 |

2,4 |

2,2 |

2,2 |

|

Недвижимость (здания и сооружения) |

1,6 |

10,7 |

0,8 |

0,6 |

1,2 |

|

Другие сегменты |

8,2 |

6,5 |

9,2 |

8,2 |

6,9 |

В 2022 году выявлена положительная динамика в 5 из 11анализируемых сегментах. За анализируемый период сегмент грузовой транспорт показал наибольший рост. Определяющей причиной роста этого имущества в 2022 году на 6,3% по сравнению с прошлым годом стал дефицит количества и рост стоимости грузовых автомобилей, а также увеличение спроса на оборудование малых и средних предприятий.

Другим видом оборудования, доля которого увеличивалась с 2020 года по 2022 год, является строительная и дорожная техника. Рост во многом обусловлен поставкам оборудования из Китая. Однако в части оборудования для нефте- и газо-добычи и переработки, которое реализовывалось благодаря импортным поставкам техники, наблюдается спад доли в новом бизнесе на 2,6%. Кроме того, была сокращена доля предметов лизинга, переданных в пользование лизингополучателям, прежде всего в автотранспортном секторе. Это следствие падения реального располагаемого дохода населения на 1% в 2022 году при росте на 3,2% в 2021 году [7], а также мирового сокращения производства автомобилей из-за санкционных ограничений, недостатка полупроводников, комплектующих, сбоев в логистике и транспортировке. В 2022 году российский рынок лизинга показал наибольшую уязвимость от внешнеполитических связей.

В 2022 году экономика России вступила в стадию спада из-за санкционной политики в и разрушения связей по экономическому сотрудничеству с множеством зарубежных компаний, что сразу отрицательно отразилось на показателях объема нового бизнеса лизингового рынка и сумме лизинговых договоров. Однако спад этих показателей в 2020 году, который был вызван пандемией COVID-19 и связанными с ней ограничительными мерами, оказался более рекордным падением рынка. В период пандемии наблюдалось ухудшение экономического положения стран, которое повлекло за собой резкое повышение уровня инфляции. В связи с этим, Центральный Банк России был вынужден принять решение об увеличении ключевой ставки до 20% годовых, что повлияло на деловую активность компаний, поведение отраслей и потребителей.

Кроме проблем развития лизингового рынка, которые возникают при определенных политических и экономических ситуациях, существуют постоянные трудности, требующие разрешения. Условно они могут быть разделены на три основных группы: технические проблемы, проблемы системные, а также проблемы, связанные с незрелостью российского лизингового рынка.

Среди технических вопросов, которые требуют рассмотрения, можно указать на некоторые недостатки в действующем Федеральном законе «О финансовой аренде (лизинге)». В частности, в отношении повторного использования изъятого, вызывает затруднение регулирование ситуаций, когда лизингополучатели не выполняют обязательства и их имущество изымается.

Законодательство предполагает решение вопроса изъятия объекта лизинга у лизингополучателя посредством судебной практики, суд не регламентирует условия хранения предмета лизинга во время процедуры рассмотрения дела судом, что может негативно повлиять на сохранность предмета лизинга и невозможности использовать для вторичной передачи в лизинг.

Предел риска на одного заемщика, установленный нормативом Центрального Банка Российской Федерации для Банков, ограничивает возможность выдачи кредитов лизинговым компаниям в необходимом масштабе. В таком случае лизинговые компании вынуждены или ограничивать себя в объемах деятельности, или кредитоваться в нескольких Банках, количество которых может превышать 10 единиц, это приводит к дополнительным затратам на организацию процесса сотрудничества.

Ситуация в области лизинга высокотехнологичного оборудования и программных продуктов представляет собой двойную проблему, включающую системные проблемы и недостаточную зрелость рынка. В сегодняшней эпохе, передовое технологическое оборудование, применяемое в разнообразных отраслях экономики, независимо от своего назначения, не может эффективно работать без внедрения компьютерных программ. По этой причине наряду с самим оборудованием, или отдельно от него, программное обеспечение должно предоставляться в лизинг. В силу особенностей, связанных с отношениями собственности, возникают определенные трудности в процессе составления юридических документов по договорно-правовому регулированию. Ввиду незрелости рынка лизинга программные продукты не могут быть рассмотрены в качестве объекта обеспечения по лизингу (залога), это не позволяет рассматривать такие программы в качестве предмета лизинга.

Еще одна проблема незрелости рынка заключается в том, что многие лизинговые компании не могут наращивать свои объемы в силу незаинтересованности банков в предоставлении кредита для приобретения оборудования. Это во многом обусловлено проявлением Банками конкуренции в отношении предоставлении лизинговых услуг, так как большое количество банков имеют в своей структуре лизинговую отрасль. Кроме этого, при отсутствии на рынке лизинговых услуг, банки будут иметь спрос в качестве единственного возможного источника кредитования.

К проблемам развития рынка лизинга так же можно отнести: избыточность отчетности для предпринимательства в сфере лизинга, несовершенство правого регулирования в лизинговой отрасли, отсутствие системы страхования, низкая платежеспособность клиентов,

В первую очередь, для предотвращения проблем развития рынка следует пересмотреть политику взаимодействия Банков и лизинговых компаний, в части ограничения финансирования установленным лимитом. Кроме этого следует пересмотреть способы кредитования программных обеспечений и других цифровых продуктов. В решении проблемы незаинтересованности банков в предоставлении кредита государству необходимо стимулировать банки предоставлять кредиты лизинговым компаниям, которые заключают длительные договоры. Это можно сделать через государственные программы, предоставление субсидий или использование других инструментов. Такой подход позволит более эффективно и надежно взаимодействовать с банками и обеспечить интересы государства в получении необходимых кредитных средств.

Создание электронной торговой площадки для лизинговых фирм позволит упростить процесс документооборота, ускорит и увеличит процесс выполнения платежей.

Несмотря на данные проблемы, рынок лизинга имеет большие перспективы роста, это обусловлено наличием налоговых льгот, износом основного капитала, низкой долей лизинговой отрасли в ВВП России 1,3% в 2022 году, при этом в других странах, в частности в Китае доля оценивается до 10%, в некоторых западных странах до 20%.

В настоящее время на рынок лизинга оказывают влияние, санкции, вводимые странами ЕС и США, которые вызвали спад в лизинговой отрасли. В 2022 году количество новых договоров снизилось на 27%, объем нового бизнеса в денежном выражении сократился на 13,2% по сравнению с 2021 годом.

По прогнозам национального рейтингового агентства 2023 год для рынка лизинга будет восстановительным. Объем нового бизнеса в денежном выражении может вырасти на 15%., доля лизингового сектора в ВВП увеличится на 0,1 %. Для восстановления лизинговой отрасли необходима государственная поддержка: предоставление льготного финансирования лизинговым фирмам для снижения стоимости лизинговых сделок для потребителей; расширение лизинговых программ, связанных с созданием импортозамещающих производств [8].

Заключение

Становление лизинга в России происходило в несколько этапов. Основным периодом в развитии лизинга следует выделить 1998 год, год принятия Федерального закона «О финансовой аренде (лизинге)» который, спустя около 10 лет существования лизинга, официально закрепил основные положения лизинга.

Положительная динамика показателей объем нового бизнеса и сумма новых договоров рынка лизинга, спрос на лизинговые услуги со стороны малого бизнеса за анализируемый период характеризуют достаточно высокий рост лизингового сектора экономики.

Наибольшую потребность в лизинге среди лизингополучателей в последние годы вызывает сектор грузового и легкового автотранспорта, а также строительной и дорожно-строительной техники, железнодорожной техники.

Существенное развитие рынка лизинга в России невозможно без устранения ряда проблем, связанных с нормативной базой, регламентирующей лизинговую отрасль, условий Центрального Банка при кредитовании банками лизинговых компаний, недоработками лизинга нового оборудования, потребность в котором возникает в связи с компьютеризацией и цифровизацией в обществе.

Библиографическая ссылка

Иванченко Л.А., Богатикова Д.А. АНАЛИЗ РЫНКА ЛИЗИНГА В РОССИИ В СОВРЕМЕННЫХ УСЛОВИЯХ // Вестник Алтайской академии экономики и права. – 2023. – № 10-3. – С. 310-315;URL: https://vaael.ru/ru/article/view?id=3049 (дата обращения: 16.05.2024).